Proč akcie půjdou nahoru, když se bude ekonomika hroutit

Než americká centrální banka Fed ohlásila další kolo kvantitativního uvolňování, v pořadí třetí, tak jsem z několika stran slyšel, že bude pumpování peněz do ekonomiky pozitivní pro akcie.

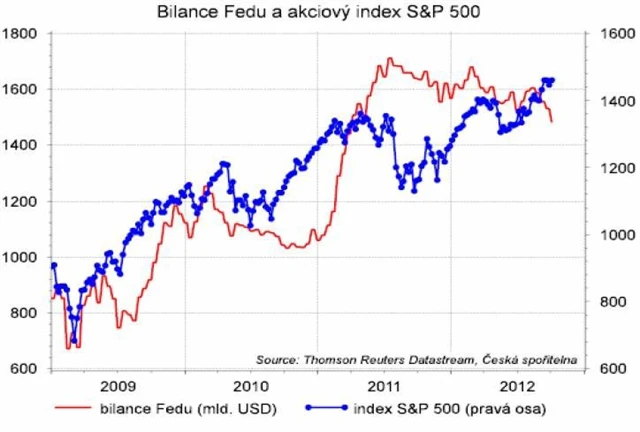

S oblibou se ukazuje graf rostoucí bilance Fedu a rostoucí ceny akcií. Závěr z něj jasný - pro další růst cen akcií je potřeba, aby Fed dále nafukoval svou bilanci pumpováním peněz do ekonomiky.

Tato logika vlastně říká, že aby akcie posilovaly, ekonomice se musí dařit tak špatně, aby centrální banka sáhla po velmi nestandardním opatření. To není něco, co by mně osobně úplně dávalo smysl.

Akcie v období kvantitativního uvolňování

Ceny amerických společností obchodovaných na burze (index S&P 500) vzrostly od začátku roku 2009 o zhruba 67 %. Co stálo za tímto růstem?

Tržby společností vzrostly o 17 %. To nějak nesedí, viďte? Ale ano, rychlejší růst zisků než je růst tržeb je umožněn provozní pákou a znamená, že rostou marže společností.

Ale investory do akcií přece nezajímá, o kolik vzrostly tržby. Zajímá je, o kolik se zvýšil zisk společnosti. A růst zisků společností odpovídal zhruba růstu cen akcií. Tedy ne bilanci Fedu.

Marže

Marže jsou dalším často zmiňovaným tématem akciových investorů a analytiků. Marže totiž skutečně výrazně narostly. Ve srovnání s patnáctiletým průměrem jsou o více než pětinu vyšší.

Pokud ceny akcií z velké části rostly díky růstu marží, naprosto přirozenou otázkou je, zda jsou tyto vysoké marže udržitelné. Nedojde k jejich poklesu na dlouhodobý průměr? Pokud ano, tak by to přece znamenalo relativně výrazný pokles cen akcií. Uvidíme, výsledková sezóna začíná právě dnes čísly hliníkárenského gigantu Alcoa.

Aktualita pro rok 2026

Doporučujeme

Aktuality