Akciový trh: Nebylo líp, nebylo hůř, ale tipů je pořád dost

Když trh prodělá hluboký medvědí trend, málokdo chce být mezi prvními optimisty. A když jsou trhy na maximu, tak se až na pesimisty takzvaně permanentní zase nikdo nehrne mezi medvědy.

Stratégové jsou taky jenom lidi. Když akcie spadnou o desítky procent, jejich ocenění celkem logicky volá na všechny strany "nakupujte nás, nakupujte nás", ale chvíli to trvá, než se najdou první odvážní, kteří obepíšou klienty s nákupními tipy. Trh se ale nakonec vydá na růstovou trajektorii a optimismu začne přibývat. Špatná reputace (ještě pár týdnů před poslední krizí přece byli skoro všichni bullish) upadá v zapomnění a klientům doporučovaný podíl akcií v portfoliu roste.

Bank of America zpovídá stratégy a manažery fondů celkem pravidelně. V únoru zjistila, že správci fondů nemají problém riskovat nejvíc v historii, aby klientům dodali nějaký ten výnos. A na konci února se poptala stratégů, jak velká by měla být váha akcií v portfoliu. A vězte, že to trvalo plus mínus týden dvanáct let, než se takto zjišťovaná doporučená váha akcií dostala do blízkosti úrovně, kterou Bank of America označuje jako nebezpečně optimistickou, čili znamenající prodejní signál.

Ano, dvanáct let to trvalo. A že to nebyla nuda, různých dílčích krizí a nervozit byly desítky, stejně tak ale trhy skoro bez ustání jely na dopingu levných peněz. Koronavirová pandemie přinesla krizi globální a nejspíš největší, ale taky vedla k největšímu zalévání finančního systému novými dolary, eury a spol. A teď Bank of America, jedna z největších bank v Americe, hlásí, že jsou stratégové možná až moc optimističtí, pokud jde o akciovou alokaci. A to je podezřelé, kontrariánsky vzato vlastně pesimistické.

Indikátor na úrovni 59,2 % (tolik akcií v průměru stratégové doporučují mít v portfoliu; to zase není tak moc, co říkáte?) je jen 1,1 procentního bodu od hladiny 60,3 %, která by vyslala zmíněný prodejní signál. Ten byl naposledy zaznamenaný v červnu 2007, po kterém přišlo v dalším roce znehodnocení indexu S&P 500 o 13 % (a pak na podzim 2008 začalo být teprve horko). Takže poslední prodejní signál celkem vyšel, to se Bank of America musí nechat.

Formálně vzato jsou ale akcie pořád v neutrálním pásmu, které historicky indikuje kladné zhodnocení investovaných peněz v dalším roce. 20 tisíc bodů indexu Dow, zečtyřnásobení indexu S&P 500 a ještě výraznější růst na Nasdaqu dovedl Wall Street teprve na horní hranu neutrálního pásma. Přeberte si to, jak chcete. A jestli dojdete k tomu, že je teď v pohodě nakupovat akcie, ale sázet na indexy je nuda, čtěte dál.

Banky na Wall Street totiž nezahálejí a zásobují klienty konkrétními tipy. V době růstu výnosů dluhopisů a inflačních očekávání se hodně řeší přesun peněz z některých růstových, zejména technologických titulů do jiných odvětví, pro která by inflace a vyšší sazby měly být přínosem, třeba do energetiky, komodit obecně nebo finančního sektoru.

JPMorgan ukázala hned na 40 akcií (pozor, evropských), kterým by vyšší výnosy (ano, rostou i na starém kontinentu) měly dělat dobře. Jde mimo jiné o to, proč výnosy rostou (předpokládané silné oživení ekonomiky a zisků firem), nikoli o samotný růst (který navíc probíhá z rekordně nízkých hladin, byť rychle). Jde hlavně o zástupce finančního odvětví, automobilového průmyslu a průmyslu obecně a také základních materiálů: BNP Paribas, Société Générale, Crédit Agricole, UBS, UniCredit, Commerzbank, Credit Suisse, Deutsche Bank, Raiffeisen Bank International, ING Groep, KBC Groep, Banco Santander, Intesa SanPaolo, Barclays, HSBC, DNB ASA, Erste Group Bank, Natixis, Renault, Porsche, Daimler, ArcelorMittal, CNH Industrial, NN Group, AXA, Aegon, Voestalpine, Julius Baer Gruppe, Adecco Group, Randstad, Evraz, Faurecia, Exor Holding, BASF, ABB, STMicroElectronics, Siemens, Tenaris, Rio Tinto, Arkema.

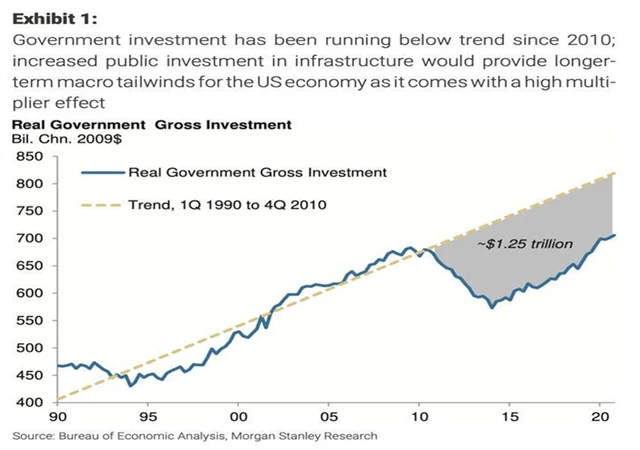

A abych vás neošidil o americké akcie, sáhnu po aktuálních 14 tipech od Morgan Stanley. Ta si pro výběr firem (nejen amerických) tak či onak spojených s infrastrukturou vybrala téma další podpory ekonomiky v USA, která by měla letos projít Kongresem. Nejde o aktuálně probíraný velký balík fiskální stimulace (těchto 1,9 bilionu USD schválila Sněmovna reprezentantů, v Senátu to ale ještě může trochu drhnout), ale o velké investice do infrastruktury (proč do infrastruktury, ozřejmuje graf výše; Joe Biden před volbami hovořil o 2bilionovém balíku, Morgan Stanley věří v 1,5 bilionu USD) a také o nový zákon o zdravotní péči.

Z úvahy stratégů z Morgan Stanley vypadly následující tituly (tímto jsou volně k prostudování a zvážení): Nucor, Vulcan Materials, Martin Marietta Materials, Elementia, Steel Dynamics, Cem Argos, Buzzi, CRH, Summit Materials, Cemex, GCC, U.S. Steel, LafargeHolcim, HeidelbergCement.

Zdroj: Morgan Stanley, Bank of America, JPMorgan

Aktualita pro rok 2026

Aktuality