ExxonMobil, dividenda a šimpanz

Investujte do akcií ExxonMobilu, protože největší naftařská firma v Americe má úžasný potenciál. A naopak, držte své peníze daleko od ExxonMobilu, dodělávajícího ropného dinosaura bez budoucnosti. Čemu věříte? Zeptejte se šimpanze.

Když na konci ledna ExxonMobil oznámil, že jeho tržby i zisk v posledním loňském čtvrtletí klesly, ačkoli produkce mírně stoupla, trh to odměnil poklesem (v řádu jednotek procent). Nebylo divu, celý sektor trpí relativně nízkými cenami ropy, které ne a ne stabilně přelézt pásmo 60-65 USD za barel. A když vyděláváte na prodeji ropy, nemůže se to na vás nepodepsat.

Pokud se však neživíte prodejem ropy, nýbrž analyzováním toho, jak prodej ropy živí někoho jiného, může vám být veseleji. Když analyzujete ExxonMobil, největší západní firmu v branži, největšího potomka Rockefellerovic Standard Oil Company a symbol brutálního ropného kapitalismu, kvůli kterému je špatné počasí, může vaše práce být o to radostnější.

Vezměme si takový server SeekingAlpha.com, jenž se takovému analyzování věnuje. Více než dva týdny po zveřejnění kvartálních výsledků ExxonMobilu, 16. února, přišel s článkem ExxonMobil nedokáže pokrýt dividendu, což je skvělé. V éře Grety Thunbergové je zřejmě namístě radovat se z relativního neúspěchu firmy, pokud s ní ideologicky nesouhlasíte. Jako když sparťanovo srdce poskočí, zjistí-li před derby, že obávaný slávistický útočník dostal ledvinovou koliku a nenastoupí; není to zrovna hezké, ale co je doma, to se počítá.

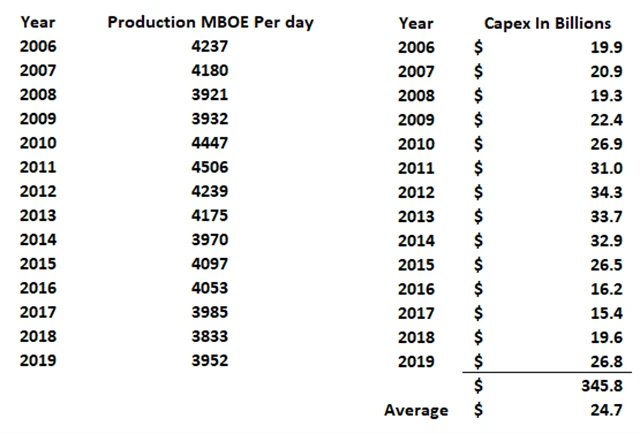

Hlavní argument textu o zlé budoucnosti ExxonMobilu se opíral o fakt, že produkce (vyjádřená v ekvivalentu barelů ropy) neustále klesá. Nepatrný přírůstek za celý loňský rok je jen náhoda, a navíc jde na vrub plynu, tedy produktu s nižší marží, nikoli lukrativnější ropě.

Co více, objem produkce klesá, ačkoli firma investuje jako o život – za posledních 13 let průměrně 25 miliard dolarů ročně. "Pokud investujete 25 miliard každý rok, ale ani tak neudržíte objem výroby, je jasné, že máte problém," argumentuje autor, jinak dost možná fajn chlapík, píšící hlavně o dividendách. No ano, řeknete si, dost možná oslněni tím číslem. Kdybyste měli 25 miliard dolarů vy, určitě byste je nenasypali do černé jámy v moři kdesi u Jižní Ameriky, nebo snad ano?

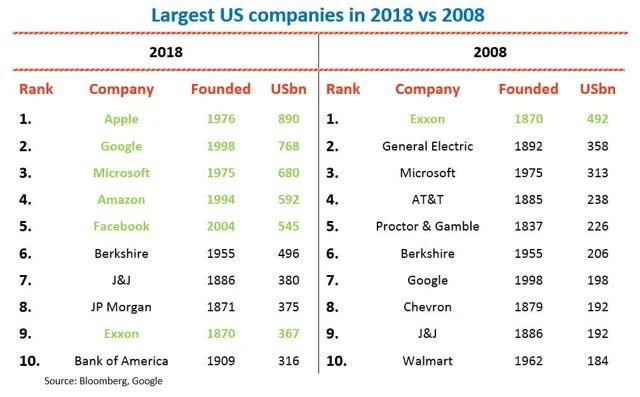

Vysoké kapitálové náklady a nižší marže mají za následek, že firma nepokryje výplatu téměř 6%, tedy poměrně luxusní dividendy. A když šéf ExxonMobilu Darren Woods říká, že firma bude v černých číslech, i kdyby cena ropy spadla na 35 dolarů za barel, nejspíše "počítá s tím, že lidi u sebe nenosí kalkulačku" – aby firma měla na výplatu dividendy a investice, musela by cena barelu být okolo 100 dolarů. ExxonMobil je zkrátka na lopatě, "což je skvělé". Stačí se jen podívat, jak si vede v žebříčku největších firem světa (a to mu ještě v roce 2018 bylo o něco více hej než dnes).

Pokud po přečtení takového textu začínáte pokukovat po akciích výrobců organického větru a geotermálních vrtaček, ještě možná chvilku zadržte. O tři dny později vydal tentýž server jiný text, v němž se tvrdí, že ExxonMobil naopak výplatu dividendy pokrýt dokáže, což je, předpokládejme, také skvělé. A že jeho budoucnost je z investorského hlediska velice přitažlivá.

Kdyby vás zajímalo, jak je to s tou dividendou doopravdy, pravdivá jsou obě tvrzení. Dividenda vyplacena bude, ovšem pozitivní cash flow (zhruba na úrovni 30 miliard USD) nebude stačit na její výplatu a investice najednou. ExxonMobil si tedy bude muset půjčit. Inu, není ve světě firemního účetnictví vždy vše černobílé, jak nás učil George W. Bush.

Nejlepší pecka však čeká na závěr. Hlavní argumenty pro nákup akcií ExxonMobilu předkládá text dva. Zaprvé, i při poklesu ceny ropy na 40 USD za barel bude firma mít stále poměr ceny akcie a zisku (P/E) okolo 13, což bude stále jen polovina průměru firem, které tvoří index S&P 500 (kde je ta kalkulačka?).

A zadruhé, říká druhý zmíněný text, skvělý ziskový potenciál představují plánované investice ve výši 220 miliard dolarů, tedy asi 85 % její současné tržní hodnoty, během následujících pěti až sedmi let. To je průměrně o třetinu více, než kolik firma proinvestovala v posledních 13 letech. Počkat, nebyly právě vysoké (relativně vůči produkci) investice důvodem kritiky a tvrzení o neudržitelnosti ExxonMobilu? Byly, ale když jste jednou analytik, analyzujete. A líná huba je holé neštěstí.

Co si tedy počít? Má moudrý investor přikoupit ještě nějaké akcie ExxonMobilu, nebo ty stávající z portfolia naopak vyřadit? Záleží na tom, komu věříte. Klidně můžete říci legendárnímu burzovnímu poradci, totiž šimpanzovi, aby vám poradil, co číst.

Aktualita pro rok 2026

Aktuality