Bannister (Stifel): Riziko medvědího trendu na Wall Street přetrvává. Zářijové snížení sazeb Fedu o půl procentního bodu by byla chyba

Riziko pádu amerického akciového trhu do medvědího trendu přetrvává, upozorňuje Barry Bannister z investiční banky Stifel. Pondělní masivní výprodeje, které pro index S&P 500 znamenaly nejhorší seanci od roku 2022, byly v dalším obchodování částečně korigovány, Bannister ale říká, že investoři nemají důvod s návratem na trh spěchat.

Bannister vyhlíží do října sestup indexu S&P 500 na 5 000 bodů, což by od červencového historického maxima byla ztráta bezmála 12 %. Pokud by navíc vývoj americké ekonomiky byl výrazně nepříznivější, než se nyní předpokládá, mohly by propady být výraznější, a S&P 500 by tak mohl sklouznout až do medvědího trendu. Tak se označuje situace, kdy akcie z maxima klesnou o 20 % a více.

Pokles Bannister předpovídal již v červnu. Zatímco většina analytiků predikovala další růst cen amerických akcií, on zůstával jedním z mála medvědů. Investoři by se nyní podle něj měli zaměřit na defenzivní a hodnotové tituly ze sektorů, jako jsou zdravotnictví, necyklické spotřební zboží nebo síťové služby. Ty podle něj budou v druhé polovině roku výkonností překonávat S&P 500, pokud inflace zůstane zvýšená a vývoj HDP Spojených států bude nepřesvědčivý.

V pondělním rozhovoru pro finanční televizi CNBC došlo také na téma úrokových sazeb Fedu. Trh se nyní podle nástroj FedWatch burzovní skupiny CME přiklání k tomu, že americká centrální banka v září sníží základní úrokovou sazbu o 50 bazických bodů (pravděpodobnost přes 60 %). Bannister je ovšem přesvědčený, že takový krok by byl špatným signálem, protože Fed by tím potvrdil, že se situace nevyvíjí příznivě. "Snížení sazeb o 50 bazických bodů by bylo obrovskou chybou," řekl doslova.

K medvědímu výhledu Barryho Bannistera doplním ještě pár statistických zajímavostí, které stojí za pozornost v souvislosti s mohutným pondělním výprodejem na trzích.

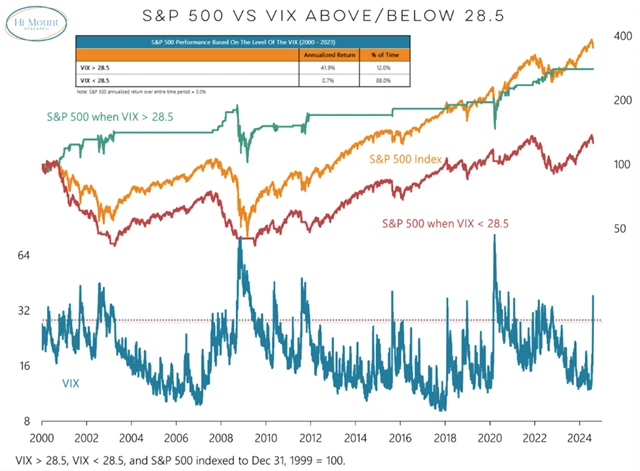

Od roku 2000 do konce roku 2023 index volatility VIX uzavřel nad 28,5 bodu pouze ve 12 % obchodních seancí. Pokud by se ale přepočetla výkonnost indexu S&P 500 v těchto dnech na celý rok, bylo by zhodnocení amerických akcií vyšší než 40 %.

Index S&P 500 ani během pondělního výprodeje podle indexu relativní síly (RSI) nespadl do pásma přeprodanosti, pouze se dotkl 30bodové hladiny, která je hranicí přeprodanosti. V úterý a nejprve i ve středu trh ztráty napravoval (byť ve středu nakonec index klesl), což naznačuje, že by se na grafu mohlo na začátku srpna utvořit nové lokální dno, a to opět vyšší než to předchozí. Dlouhodobý růstový trend by tak nemusel být ohrožen.

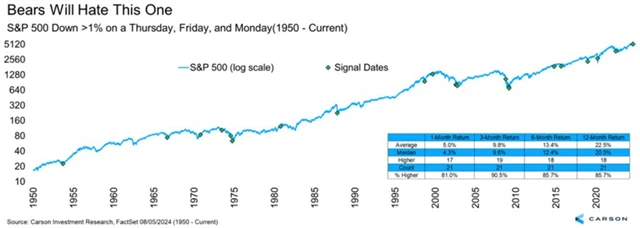

A na závěr vyložená perlička z burzovního almanachu. Pondělí 5. srpna bylo pro index S&P 500 třetím dnem v řadě s alespoň 1% ztrátou. Po takových třídenních sériích se akciovému trhu v průměru velice dobře daří. Výjimkou byly některá kratší období v 70. letech, v době velké finanční krize a opravdu jen několikatýdenní etapa během prudkého propadu trhu na začátku pandemie covidu-19.

Zdroj: MarketWatch, CNBC, Stifel, Hi Mount Research, Carson Group

Aktuality