O (zatím) zanedbatelné korekci na trhu s dluhopisy

Globální dluhopisové trhy zatím v letošním roce korigují extrémně silné zisky z loňského roku. Nejširší globální dluhopisový index Bloomberg Barclays Global Aggregate Bond zatím v letošním roce odepisuje 1,9 % (stav k 19. únoru). Důvodem jsou velice pravděpodobně pokračující obavy z rostoucích inflačních očekávání, která jsou v USA i eurozóně nejvyšší za posledních deset let.

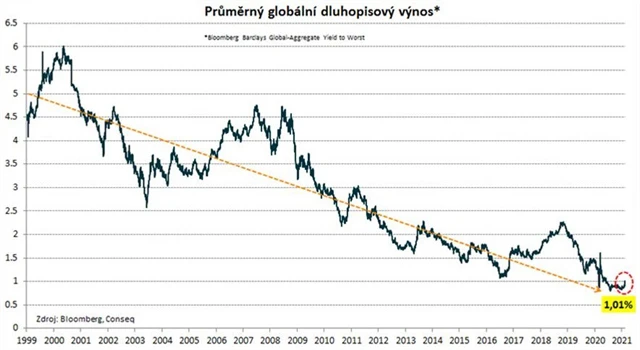

Ve výsledku výnos do doby splatnosti vůbec nejsledovanějšího dluhopisu, amerického 10letého vládního bondu, zatím letos vzrostl o 0,46 procentního bodu na 1,37 % (ceny dluhopisů a výnosy dluhopisů do doby splatnosti se pohybují inverzně). A průměrný globální dluhopisový výnos do doby splatnosti od začátku roku vzrostl o 0,18 procentního bodu na 1,01 %.

Z dlouhodobého hlediska je nicméně dosavadní korekce na globálních dluhopisových trzích zanedbatelná. Dlouhodobý trend je jednoznačně silně sestupný – v uplynulých letech ceny dluhopisů výrazně rostly a dluhopisoví investoři zaznamenali tučné zisky. Aktuální korekce je tak zatím na grafu sotva rozpoznatelná.

Můj názor na globální dluhopisové trhy je mírně negativní, zejména co se týče vládních dluhopisů relativně bezrizikových zemí, jako jsou USA, Německo a nakonec i Česko. U těchto dluhopisových trhů očekávám kvůli rostoucím inflačním očekáváním a stále velice uvolněným fiskálním politikám pokles cen, a tedy zároveň nárůst požadovaných výnosů do doby splatnosti, a to především na vzdáleném konci výnosové křivky, tedy u delších splatností. Sklon výnosových křivek by se tak měl zvýrazňovat.

Optimistický jsem naopak v případě některých segmentů trhu s korporátními bondy, zejména u vysoce úročených spekulativních firemních dluhopisů s neinvestičním ratingem, primárně u společností se solidní bilancí a cash flow.

Aktualita pro rok 2026

Aktuality