Burzovní kalendář (12. 6. - 16. 6. 2017)

Hlavní událostí, která v polovině června může ovlivnit dění na světových trzích, bude zasedání měnového výboru americké centrální banky. Investoři a obchodníci ale nepochybně najdou mnoho dalších argumentů pro svá rozhodnutí.

Ohlédnutí

Uplynulý týden byl především o čtvrtečním dění. Zasedala totiž rada Evropské centrální banky, Britové vybírali své zástupce do dolní komory parlamentu a v americkém Kongresu pod přísahou vypovídal odvolaný šéf FBI.

ECB potvrdila svou měnovou politiku, což znamená, že do konce roku hodlá odkupovat aktiva v objemu 60 miliard eur měsíčně. Program může být ale podle potřeby upraven. Analytici většinou předpokládají, že program skončí až v průběhu prvního pololetí 2018 a že úrokové sazby začnou růst až později.

ECB publikovala i novou prognózu ekonomického vývoje v eurozóně, která předpokládá nižší inflaci. To spolu s přetrvávajícím holubičím tónem ve vyjadřování banky naznačuje, že debata o normalizaci měnové politiky ještě není na stole. Z tohoto důvodu například ekonomové ze Société Générale přehodnotili výhled politiky ECB. Aktuálně předpokládají, že k dalšímu snížení měsíčního objemu odkupů aktiv dojde až na začátku roku 2018. Odkupy by se měly snížit na 40 miliard eur měsíčně a od poloviny roku 2018 pak vždy počátkem každého čtvrtletí bude program nižší o dalších 10 miliard eur. Kvantitativní uvolňování by tak podle odhadu francouzské banky skončilo až v březnu 2019 a očekávané dvojí zvýšení sazeb se posouvá na březen a červen 2019.

Slyšení bývalého šéfa FBI Jamese Comeyho se týkalo možného ovlivňování amerických prezidentských voleb ze strany Ruska. Trh se s informacemi ze sezení vypořádal poměrně klidně, je ale téměř jisté, že lže buď Comey, nebo sám prezident Donald Trump. Riziko spojené s Trumpovou administrativou tedy neutuchá, ale zatím se dlouhodobě neprojevuje v cenách aktiv.

Parlamentní volby ve Spojeném království skončily sice vítězstvím konzervativců, ale ministerská předsedkyně Theresa Mayová nezískala většinu, v kterou doufala. Je tedy sice možné, že konzervativci složí koaliční vládu, o silnějším mandátu pro jednání o brexitu ale nemůže být ani řeč. Výsledek voleb je vnímán jako odmítnutí tvrdého přístupu v jednáních s Evropskou unií o podmínkách odchodu Británie z unie.

Akciové trhy byly po většinu týdne klidné, větší výkyvy přišly až v pátek. Většina hlavních indexů na vyspělých trzích v týdnu nepatrně klesla, například DAX a Dow ale udržely zisky.

Mírně posílil také index pražské burzy PX (+0,2 %). Nejvíce ztrácely akcie Monety Money Bank, ovšem bez výrazných firemních zpráv. Nejvíce naopak posílila Kofola ČS (+6,4 %). Nově bude rodina Samarasů společně s dalšími zakladateli ovládat 68 % společnosti. Kofola spustí odkup až 5 % vlastních akcií za 440 Kč za kus. Zbylý podíl CAD Group by mohl být umístěn na pražskou burzu v roce 2018. Současně Kofola zvýšila výplatní dividendový poměr na 60 % z původních 30-40 % čistého zisku a spustila opční program pro manažery. Podíl volně obchodovaných akcií Kofoly je nyní jen 6,8 %, možný větší free float by byl pozitivní pro likviditu.

Zajímavé dění bylo okolo Unipetrolu. Valná hromada odmítla návrhy vyšší dividendy a odkupu akcií ze strany minoritních akcionářů. Firma tedy vyplatí 8,3 Kč na akcii. V polském tisku se vedle toho objevily spekulace, že mateřská PKN Orlen hodlá odkupovat minoritní podíly. Unipetrol uzavřel týden silnější o 4,4 %.

ČEZ uzavřel kupní smlouvu na prodej bytů v Písnici. Společnost CIB zaplatila podle očekávání 1,276 miliardy Kč (2,4 Kč na akcii). Akcie ČEZ zakončily týden o 1,1 % výše.

Fortuna zveřejnila podrobné informace a postoj managementu k nabídce odkupu akcií ze strany společnosti Forbet, majoritního akcionáře firmy. Představenstvo společnosti na základě nezávislého zhodnocení ze strany KPMG a na základě doporučení komise, která byla k tomuto účelu ustanovena, nepovažuje nabídku z finančního pohledu za férovou. Nabízená cena 118,04 Kč neznamená výraznější prémii vůči tržní ceně v době zveřejnění nabídky a nereflektuje fundamenty společnosti. Fortuna zakončila týden dražší o 4,1 %.

Výhled

Týden od 12. června může být zpočátku ovlivněn výsledkem prvního kola parlamentních voleb ve Francii. Nejen investory bude zajímat, zda se nový prezident Emmanuel Macron bude moci opřít o parlament při prosazování svého ambiciózního programu přeměny Francie.

Hlavní událostí týdne bude v úterý a ve středu probíhající zasedání měnového výboru Fedu. Od FOMC trh očekává další zvýšení základní sazby o 25 bazických bodů na 1,00-1,25 %. Na tiskové konferenci Janet Yellenové budou média i trhy čekat na jakýkoli náznak toho, jak by se měnová politika v USA mohla dále vyvíjet. Centrální banka USA chce ještě letos začít snižovat svou více než 4bilionovou bilanci, která narostla v důsledku programů odkupů aktiv.

Ve čtvrtek zasedá Euroskupina, která by měla rozhodnout o uvolnění další tranše peněz ze záchranného programu pro Řecko. "Během července musí Řecko splatit věřitelům zhruba 6 miliard eur, jež nemá, a tudíž je další půjčka pro Athény životně důležitá," připomněl Milan Vaníček, analytik z J&T Banky.

"Podle vyjádření ze schůzky 22. května by již mělo být dosaženo výsledku v podobě uvolnění peněz pro Řecko, je ale velice pravděpodobné, že efektivní dohoda bude odložena na summit EU v následujícím týdnu. Podle Société Générale ale jakýkoli výsledek nebude mít definitivní podobu na několik let, ale půjde o ad hoc řešení pro letošní rok," míní David Kocourek, ekonom z Komerční banky.

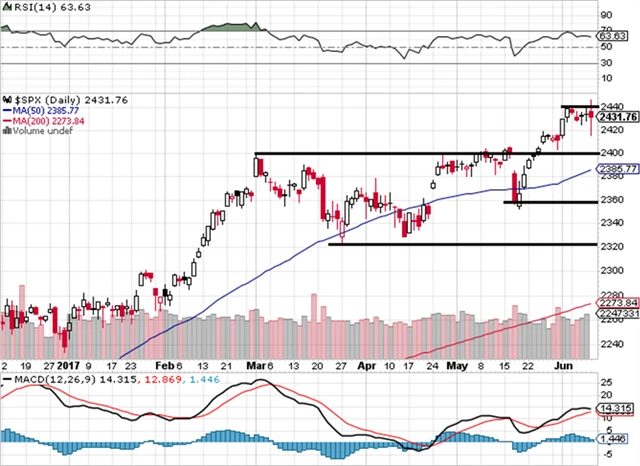

"Po celý týden index S&P 500 zůstával v úzkém rozpětí, na jeho denním grafu se tedy prakticky nic nemění. Nejbližší support je na 2 400, další na 50denním klouzavém průměru, rezistence se formuje u hladiny 2 450, kterou již index v pátek otestoval. Rozptyl 50 bodů znamená pouhá 2 %. To je velice úzký range, ovšem podobně úzká rozpětí platná několik týdnů se v poslední době stala normálem," napsal v pravidelném technickém komentáři pro Investiční web opční obchodník Josef Košťál. "Budou mít informace z britské politiky a také z amerického technologického sektoru dopad na vývoj celého trhu? A co čekat v červnu od Fedu? Pravděpodobně nic velkého, technologický sektor si po prudkém nárůstu oddechový čas zaslouží a indexy jako Dow, S&P 500 ani Russell 2000 to zatím nevyvedlo z relativního klidu."

Výsledková sezóna za druhý kvartál začne až v červenci. Během června budou vycházet jen čísla firem, které mají oproti kalendářním čtvrtletím posunuté své fiskální kvartály. V týdnu od 12. června jde například o společnosti H&R Block nebo Kroger.

Na pražské burze se v pondělí naposledy s nárokem na dividendu 13 Kč budou obchodovat akcie Kofoly ČS. V pátek pak dojde k převážení indexů CECE, které by ale nemělo pro české akcie znamenat nic významného, snad jen zvýšení objemů obchodů. Blíží se také valná hromada ČEZ (21. června).

Makroekonomický kalendář bude pro investory zajímavý až od úterý, kdy budou zveřejněny index ekonomické nálady ZEW v Německu a britská inflační čísla. Odpoledne se investoři dozví květnovou hodnotu indexu cen výrobců ve Spojených státech. "ZEW by se měl zvýšit třeba i s ohledem na vývoj německého akciového trhu, který v poslední době překonává své evropské protějšky," uvedl David Kocourek.

V polovině týdne budou trhy zajímat čínské údaje o průmyslové výrobě a maloobchodních tržbách, dění na Wall Street pak budou ovlivňovat data o vývoji květnových maloobchodních tržeb a inflace v USA. Středu završí tisková konference Janet Yellenové po zasedání FOMC. FOMC podle odhadů ekonomů ze Société Générale (a drtivé většiny trhu) o 25 bazických bodů zvýší základní úrokovou sazbu. "Prohlášení publikované po zasedání by již mohlo zahrnovat indikace k plánovanému snižování bilance Fedu," napsal ekonom z Komerční banky.

Ve čtvrtek na sebe nejvíce pozornosti strhne americká průmyslová produkce a závěr obchodního týdne bude ve znamení indexu spotřebitelské důvěry Michiganské univerzity a dílčích údajů z amerického realitního trhu (zahájená výstavba, vydaná stavební povolení).

Aktualita pro rok 2026

Aktuality