Opakuje se historie? Současná ekonomická situace připomíná léta 2005 až 2007

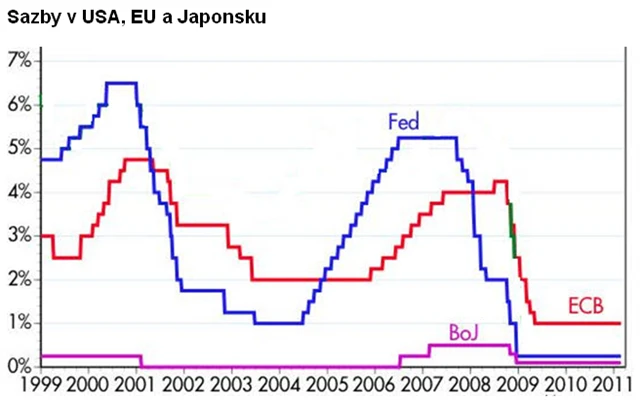

Po prasknutí technologické bubliny v roce 2000 došlo k poklesu ekonomiky a USA a EU zareagovaly snížením úrokové míry. V USA na 1 % a v EU na 2 %. Fungovalo to, ekonomiky se zotavily, ale nebylo to zadarmo. Příliš nízké úrokové sazby nastartovaly závody v zadlužování a došlo k celosvětovému ekonomickému růstu, který vyústil v celosvětovou bublinu cen nemovitostí, akcií a komodit.

Nejvíce na to doplatily periferní státy eurozóny. Měly totiž největší nemovitostní bubliny, protože úrokové sazby v eurozóně se řídí především podle potřeb Německa, což periferním státům eurozóny nevyhovuje, jsou pro ně příliš nízké.

Periferní ekonomiky EU se tedy rychle a levně zadlužovaly a nafoukly si realitní bublinu.

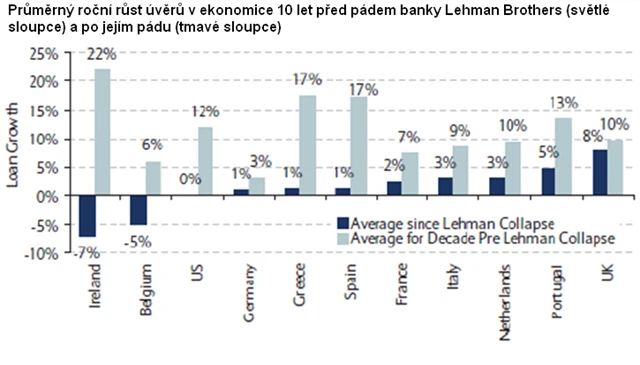

Po jejím krachu v USA se rozšířila finanční krize do celého světa. Státy s nejvyšším průměrným ročním růstem zadlužení mají dnes největší potíže. Jsou to Irsko, Řecko, Španělsko a Portugalsko. Tedy státy, které měly kvůli euru příliš nízké úrokové sazby.

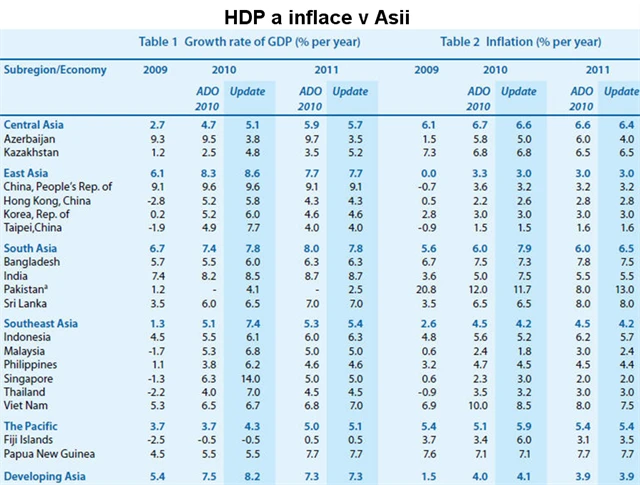

Nyní tedy opět USA oslabují dolar, aby oživily svou ekonomiku, jenže nízké dolarové úroky a nízká hodnota dolaru způsobují také pokles měn asijských států navázaných na dolar.

Nízké sazby. Zn.: Nutné!

Navíc i ostatní země, které nemají svou měnu navázanou na dolar, musejí chtě nechtě přijmout politiku nízkých úrokových sazeb, protože by jinak jejich měna posílila a stala se méně konkurenceschopnou pro domácí průmysl v porovnání se svými sousedy.

To vše pak přiživuje nadměrný ekonomický růst v těchto zemích a vznik nemovitostních bublin, především v Asii. Také to způsobuje inflační tlaky, které se pak přelévají zpět do USA ve formě dražších energií a potravin.

Nouriel Roubini: Trichete, nezvedej ještě sazby!

Důsledky kvantitativního uvolňování a nízkých sazeb v USA

Kvantitativní uvolňování (QE) je nakupování dluhopisů Fedem. Způsobuje pokles výnosů státních dluhopisů a vytlačuje investory do firemních dluhopisů, akcií a komodit. QE nezpůsobuje inflaci přímo, banky totiž tyto peníze nepouštějí dál do oběhu, a peníze, které nejsou v ekonomice ve formě úvěrů, nemohou způsobit inflaci. I proto je průměrný růst úvěrů v USA po pádu Lehman Brothers 0%. USA si tedy inflaci dovážejí. Nezpůsobuje ji růst domácí poptávky, ani samotné "tištění peněz", tedy alespoň ne přímo.

Milan Tomášek: Akcie mohou těžce nést výpadek tiskařských strojů Fedu (video)

Zajímavý je dopad na americké firmy. Ty se nezadlužují a hromadí hotovost. Nemají důvod se zadlužovat. Spotřebitelská poptávka je slabá a ještě jsou volné kapacity, tak proč investovat? Proč přibírat nové lidi? Firmy používají levné úvěry k tomu, aby nefinancovaly staré dluhy, případně na fúze a akvizice. Nahromaděnou hotovost buď vyplácejí na dividendách, nebo vykupují vlastní akcie.

Ale zpět k tématu. Příliš nízké úrokové sazby v centru (USA) se opět přelévají do ostatních (především asijských) zemí, kde působí až příliš prorůstově. Jen málokdo se odváží zvyšovat úrokové sazby a posílit svou měnu a oslabit ekonomický růst. Inflace a bubliny jsou teď pro tyto země vedlejší. Ekonomický růst je nade vše. Situace se tedy opakuje.