ETF nejsou Harry Potter

Právě v době, kdy jste si mysleli, že mávnete hůlkou a vaše konto začne přetékat blyštivými dolárky, je tu špatná zpráva: Jedete-li v ETF, vůči riziku imunní nejste. Ta horší zpráva zní: Pokud jste tomu věřili, dobře vám tak.

Před necelými pěti lety se známý korporátní lupič – pardon, aktivistický investor – Carl Icahn dostal do křížku s neméně slavným šéfem investiční firmy BlackRock Larrym Finkem. První vytýkal druhému, že jeho burzovně obchodované fondy (ETF), jež drží dluhopisy a slibují vysoké výnosy, vytvářejí falešný pocit bezpečí. "Nedopadne to dobře, na trhu je obrovské riziko," říkal tehdy Icahn.

Takové riziko by se mělo projevit v situaci, jakou vidíme na finančních trzích nyní, kdy jim vládne chaos, strach a rozprodej likvidních aktiv, kde to jen jde. A ačkoli ETF si, píší Financial Times, celkově nevedou tak katastroficky zle, jak předpovídal Icahn, právě fondy s dluhopisy s vysokými výnosy jsou pod tlakem.

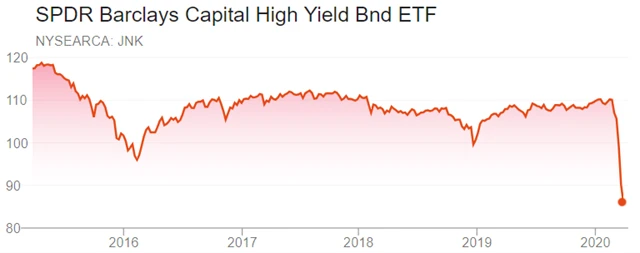

Právě tyto fondy zaznamenaly v týdnech od vypuknutí koronavirové pandemie vysokou obchodovanost, ostatně jako vždy, když trh na to či ono reaguje dramatickým vzestupem či poklesem. Přinejmenším dva z těch největších, HYG (jenž patří Finkově BlackRocku) a jeho konkurent JNK (State Street), zažívají nepěkné chvíle.

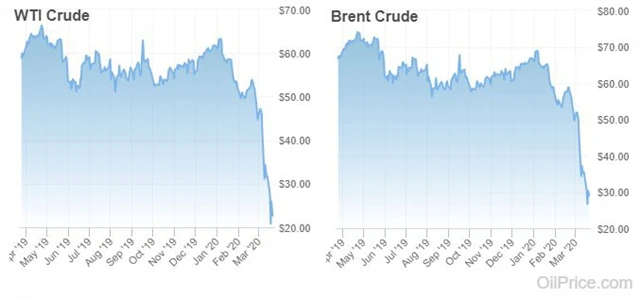

Příčin je několik. Jedny přicházejí zevně – ETF například drží cenné papíry ropných firem, jež se musejí vyrovnávat s razantním oslabením ropy, jež je důsledkem souběhu koronavirové hrozby s cenovou válkou mezi Saúdskou Arábií a Ruskem. Ani jedno nebylo lze před čtvrt rokem realisticky očekávat. To je riziko vlastní každé investici.

Druhý důvod je ten, o němž mluvil Icahn. Iluze relativního bezpečí, již ETF slibují (obvykle angažovaností v celých indexech en bloc), nalákala za poslední čtyři roky dvojnásobek investic, takže na konci loňského roku čítal objem aktiv pod jejich správou 6,4 bilionu dolarů.

Když se v takové situaci rozhodnou investoři hromadně zpanikařit, výsledek je nepěkný. Ostatně to vidíme i na všech velkých i menších burzách, za pár týdnů hlavní indexy vrátily zisky za několik let.

Lidé, jejichž osud závisí na úspěchu ETF, samozřejmě obavy nesdílejí, alespoň ne veřejně. Šéf State Street Global Advisors pro evropské kapitálové trhy Marcus Miholich říká, že rozdíl je způsoben jen tím, že ETF fungují jako citlivější barometr tržní nálady. Ač má jistě kus pravdy, je také jisté, že žádný člověk v jeho situaci si nikdy nepomohl upřímným přiznáním, že "jsme na tom bídně a kdoví, jestli vydržíme". To je jeden z důvodů, proč se nic takového nikde nedočtete.

Základní výhodou ETF je likvidita, ale právě v tom spočívá současné "úzké hrdlo". "Likvidita, již ETF nabízejí, nemusí být stabilní," citují Financial Times Sébastiena Lemairea, šéfa analytiků ETF v Société Générale. "Není nekonečná a podléhá stejně drsným tržním podmínkám jako každý jiný cenný papír."

Fakt, že je nutno takovou věc připomínat, dává Icahnově kritice za pravdu. "ETF nejsou jako z Harryho Pottera," připomíná na tutéž notu Hector McNeil, Lemairův kolega z branže, spoluzakladatel firmy HANetf, jež pomáhá ETF zakládat. "Nemohou si napískat likviditu nějakým kouzlem." Lidé, kteří našli 6,4 bilionu důvodů si myslet opak, prožívají nehezké chvíle.

Aktualita pro rok 2026

Aktuality