Americké akcie a volatilita: Sezónnost jako motivující a ověřovací faktor

Roční období se střídají, a to jak ta za oknem, tak ta v tradingových platformách. A jak se postupně proměňují klimatické podmínky a s nimi i počasí od jara do zimy, tak se můžou měnit i sezónní pravidelnosti vývoje na finančních trzích. Nicméně v průměru je pořád na podzim chladněji než v létě a stejně tak v průměru není září zrovna veselý čas pro akciové investory. Tenhle a další tržní sezónní "vzorce" jsou každopádně užitečné i tehdy, když se zrovna nenaplňují.

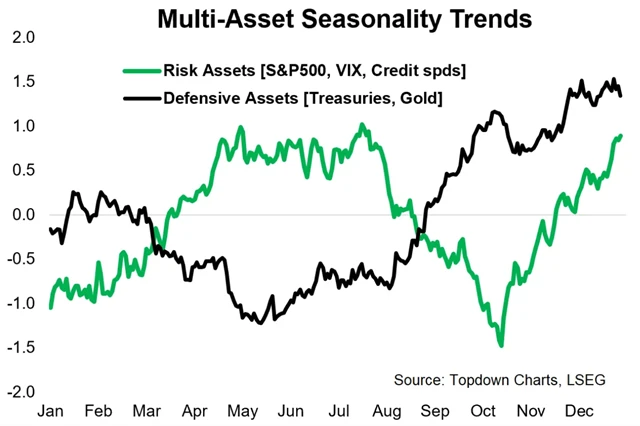

Sezónnost se netýká jen akcií. Lze ji vypozorovat ve vývoji cen napříč třídami aktiv. Právě teď přitom trhy vstupují do fáze roku, kdy je častěji tendence k poklesu cen rizikových aktiv (zůstaňme pro představu u amerických akcií), nárůstu volatility a posilování aktiv takzvaně defenzivních (typicky zlato a historicky americké vládní dluhopisy). Pokud bychom tedy neměli žádné jiné informace, pouze ty o historických průměrech, sezónnost by nyní nabádala k opatrnosti u akcií, a to až do října, a k preferování bezpečnějších investic.

Americké akcie jsou ale zrovna na rekordních maximech. Pravda, stejně tak zlato. O dluhopisy vlády USA, už kvůli obavám z výrazného zadlužení a hlavně z důvodu snahy řady významných globálních hráčů snížit ve svých bilancích (centrální banky) a portfoliích (velcí institucionální investoři) váhu amerických aktiv, naopak dlouhodobě není tak masivní zájem jako v minulosti a aktuálně pokračuje jejich kolísavý a spíše rozpačitý cenový vývoj.

Jak tedy historické (ne)pravidelnosti vývoje cen aktiv v různých obdobích roku vnímat? Sezónnost je průměr historických pohybů. Popisuje, co se dělo v minulosti, a vychází z průměrů. Zhruba v polovině doby byl vývoj v daném okamžiku příznivější, v polovině méně "slavný" než průměr. Sezónnost ani zdaleka nedává jistotu, maximálně ukazuje na určitou tendenci. Sezónní vlivy je tedy dobré znát, ale je nesmysl se na ně slepě spoléhat.

To ale neznamená, že jejich znalost nemůže být užitečná. Stejně jako všechny ostatní dostupné informace je možné sezónnost zahrnout do širšího procesu investičního rozhodování. Jde to minimálně dvěma základními způsoby:

- Varovný signál: Sezónní statistiky mohou investorům v danou chvíli připomenout, že je možná ještě více potřeba sledovat rizika, makrodata nebo technické indikátory. Pokud nějaká data naznačují, že by se mohla potvrdit negativní historická sezónnost, je dobré zpozornět.

- Potvrzení: Pokud už má investor z nějakého důvodu opatrný postoj k rizikovým aktivům a věří spíše defenzivě, může ho právě nepříznivá sezónnost v dané chvíli v tomto názoru utvrdit.

Do hry samozřejmě vstupují různé psychologické faktory, typické je třeba takzvané sebenaplňující proroctví ("akcie mají v září tendenci ztrácet, tak je raději prodám" – tlak na prodej akcií opravdu vede k poklesu ceny). Někdo může naopak záměrně "sázet" proti historickým sezónním trendům, což na trhu může vyvolávat zase odlišnou dynamiku. Nakonec se to všechno posčítá a rozhodující je cena. Trh má vždycky pravdu.

Sezónnost nicméně nemusí být jenom nějaká zábavná statistika, při vhodném a vědomém zohlednění se může stát součástí širší investiční nebo tradingové strategie. Minimálně investory může přimět hlouběji uvažovat o celém procesu a o tom, jak si skládají dohromady jednotlivé informace. Historie se nikdy neopakuje přesně, ale reakce investorů na různé typické situace (politické otřesy, změny sazeb, růst nezaměstnanosti a tak dále) se mnohdy až tak neliší.

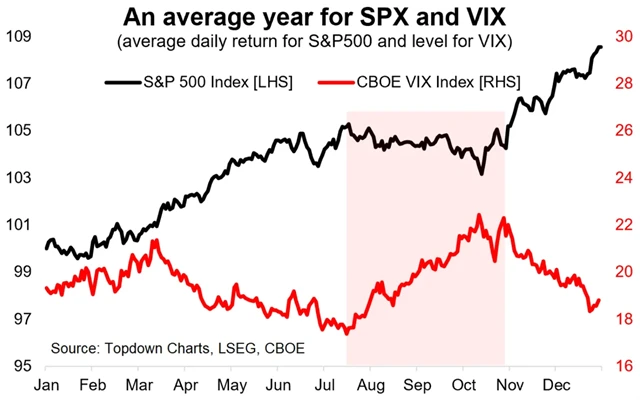

Konkrétně u amerických akcií historická mapa sezónnosti ukazuje, že v září roste volatilita a je větší riziko poklesu cen. To všechno bývá nicméně vlastně jen taková "příprava" na růst před koncem roku.

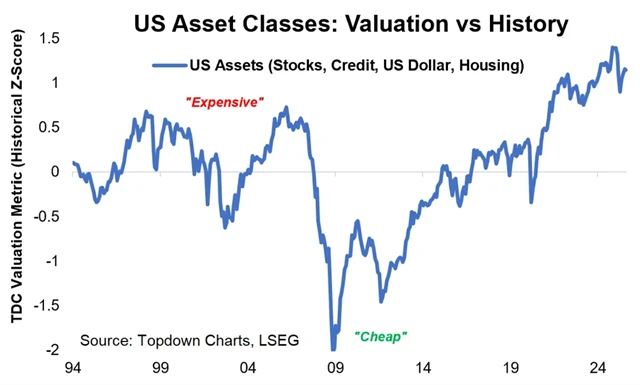

V současnosti je index S&P 500 na historickém maximu a index volatility VIX je poblíž letošních minim. V kombinaci s valuacemi vyššími než v době internetové bubliny na konci 90. let by právě nepříznivá sezónnost mohla přispět k příští korekci na Wall Street. Stačí, aby se sešly nějaké další okolnosti, které si trh vyloží jako nepříznivé. Změna sazeb Fedu a doprovodný komentář Jeromea Powella? Jen o něco méně optimistické výhledy firem, než jaký naposledy zveřejnil Oracle? Nový geopolitický zvrat? Ohrožení nezávislosti americké centrální banky? Nic neroste do nebe a největší tržní zlomy často vyvolá faktor, o kterém se předem prakticky nemluví, nebo dokonce neví.

Příležitosti v obranném a těžebním průmyslu

Zdroj: TOPDOWN CHARTS