Americké akcie: Folklór ročních výhledů a zdvižených valuačních ukazováků

Akciový trh v USA se v polovině prosince drží na dohled historického maxima, index S&P 500 ho vylepšil minulý čtvrtek a od začátku roku přidává 16 %. Stratégové z Wall Street v současnosti zveřejňují výhledy na příští rok. Až na výjimky jsou optimističtí, ačkoli valuace akcií jsou historicky vysoké. Je ale otázka, nakolik si nad tím vším vlastně lámat hlavu.

Optimismus pro rok 2026 na americkém akciovém trhu se opírá hlavně o předpokládaný další růst zisků veřejně obchodovaných firem. Výhledy stratégů se pohybují zhruba v pásmu 300–320 dolarů na akcii v rámci indexu S&P 500, což by znamenalo meziroční růst přibližně o 11–19 %. Americká ekonomika má pokračovat v růstu, sazby mají dále mírně klesnout a příznivě má působit i fiskální politika. Všechno zalité sluncem, řeklo by se.

Je tu ale jeden háček, tedy mráček. Tím jsou už teď vysoké valuace, v některých segmentech trhu z historického hlediska dokonce extrémní. Forwardové P/E (očekávaný poměr ceny akcií a zisku na akcii na základě zisku očekávaného v příštích 12 měsících) je blízko pětiletých maxim a jeho možný další vývoj rozděluje analytiky na dva hlavní tábory:

- Jedni tvrdí, že vyšší valuace jsou v prostředí stabilního růstu zisků, technologické dominance a relativně příznivých finančních podmínek udržitelné.

- Ti druzí upozorňují, že se P/E vždy nakonec z vysokých hodnot vrátí k dlouhodobému průměru.

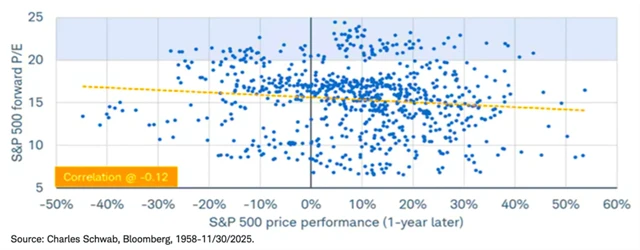

Historická data ale prokazují, že valuace samy o sobě jsou velice chabým nástrojem pro odhad krátkodobé výkonnosti akciového trhu. Vztah mezi úrovní forwardového P/E a výnosem indexu S&P 500 v následujících 12 měsících je statisticky téměř zanedbatelný. To, jak je v současnosti trh oceněný, tedy naznačuje až překvapivě málo o tom, co se s ním stane v ročním horizontu. Lépe řečeno vůbec nic.

Ano, našli bychom v historii období, kdy vysoké valuace předcházely slabým výnosům z držení akcií. Stejně tak ale najdeme mnoho kalendářních let, kdy americký akciový trh při podobně vysokém ocenění naopak dále rostl, a to i výrazně. Akciový trh má dlouhodobou tendenci růst, a to i v prostředí zvýšených valuací.

Chlupatý: Bez expozice v drahých sektorech to nejde, ale má smysl ji omezit

Klíčovým faktorem jsou samozřejmě zisky. Ceny akcií mohou růst i v případě, že valuace klesají, pokud zisky rostou rychleji než ceny. To je do značné míry i případ letošního roku, kdy se postupně zvyšují odhady zisků, ceny akcií rostou a valuace víceméně stagnují. V delším časovém horizontu mezi valuacemi a výnosy z držení akcií vztahy samozřejmě najít lze, v krátkodobých výnosech ale ocenění samotné velkou roli nehraje.

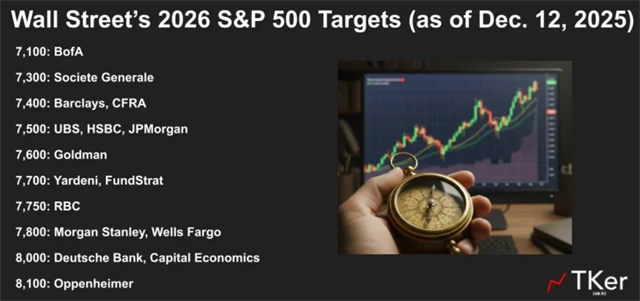

Aktuální odhady stratégů pro rok 2026 se v případě indexu S&P 500 pohybují převážně mezi 7 400 a 8 100 body. Rozdíly mezi jednotlivými prognózami přitom často nevycházejí ani tak z odlišného odhadu samotných zisků, ale právě z různých představ o valuacích. Ukažme si to na předpovědích zveřejněných v posledním týdnu:

- John Stoltzfus (Oppenheimer): S&P 500 bude na konci roku 2026 na 8 100 bodech a zisk na akcii v rámci indexu dosáhne 305 dolarů.

- Thomas Lee (Fundstrat Global Advisors): S&P 500 dosáhne 7 700 bodů při zisku na akcii 307 dolarů.

- Ben Snider (Goldman Sachs): S&P 500 stoupne na 7 600 bodů při zisku na akcii 305 dolarů.

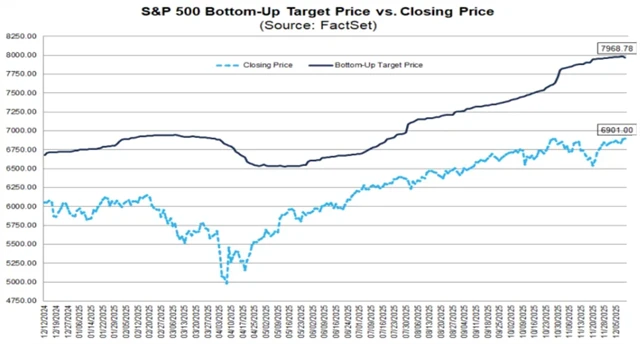

Stratégové stanovují své výhledy na základě předpokládaného vývoje ekonomiky, sazeb, zisků firem a tak dále. Z makroekonomických podmínek tedy odvozují, jak se může dařit jednotlivým oblastem ekonomiky i konkrétním firmám (top-down přístup). Zajímavé je, že relativně blízko jejich výhledům jsou i cílové hodnoty založené na analytických odhadech pro jednotlivé společnosti. Z jich agregovaný (bottom-up přístup) výhled pro index S&P 500 pro příští rok hovoří o růstu cen akcií o zhruba 16 %. To se celkem shoduje s tím, co čekají stratégové.

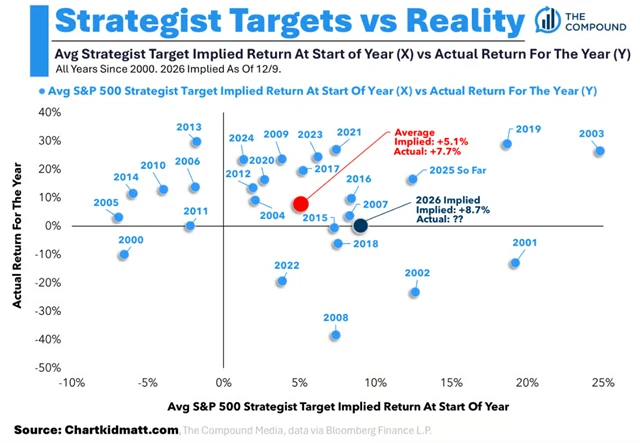

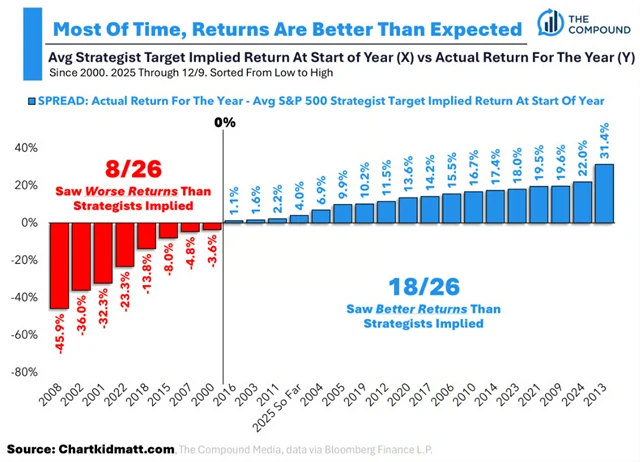

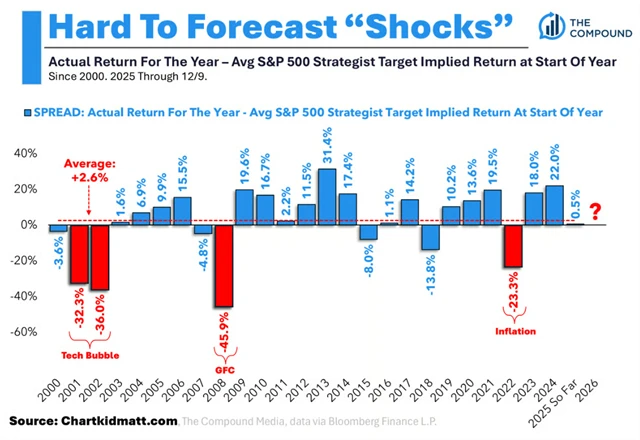

Co je ale u jakýchkoli výhledů (nejen těch na přelomu kalendářních let) potřeba mít na paměti, je historická úspěšnost podobných predikcí. V mnoha případech spíše neúspěšnost. Od roku 2000 stratégové v průměru očekávali roční růst indexu S&P 500 o 5,1 %, skutečný průměrný výsledek byl 7,7 %.

V 18 případech z 26 byl výsledek lepší, než stratégové předpokládali, ve zbývajících 8 letech naopak horší.

Roky, kdy byli stratégové výrazně mimo, protože trh nakonec ztrácel, byly často spojené se šoky pro trhy i ekonomiku. Technologická bublina, velká finanční krize a inflační vlna po pandemii covidu-19 se postaraly o čtyři výrazné "záseky". To je důležitá lekce. Největší problémy na trhu často vyvstávají nečekaně, a jejich rizika nejsou proto v odhadech zohledněná. Za zmínku stojí i to, že po vrcholu technologické bubliny na jaře 2000 a vlastně celkem mírném zklamání oproti původním odhadům za celý kalendářní rok pak stratégové další dva roky vyhlíželi podstatně příznivější vývoj, než jaký pak nastal.

Výhledy, cílové hodnoty a valuace jsou určitě užitečným rámcem pro orientaci na trhu, určitě z nich ale nejde vyčíst nějaký "návod", jak zainvestovat na příští rok. Prognózy s koncem roku rostou jako houby po dešti, je ale potřeba je brát s rezervou. Trhy mají tendenci předvádět často něco úplně jiného, než si někdo o měsíce dříve představoval.

Americký akciový index S&P 500 v každém případě míří do roku 2026 v býčím trendu, který trvá od října 2022 (podle definice, že od té doby na základě závěrečných kurzů neklesl o 20 % a více). Ve čtvrtém roce býčích trendů mají akcie v USA historicky tendenci akcelerovat růst. Tohle srovnání ale, jak dobře vidíte, nezahrnuje informace o tom, jaké v té době byly valuace, jak se vyvíjely zisky firem a tak dále. Ale pokud chcete do roku 2026 vstupovat s akciovým optimismem, taková tabulka se hodí.

Zdroj: TKer, FactSet, Chart Kid Matt, Carson Group

Aktuality