Manažer fondu měsíce: Mezi investicemi hledám to pravé ořechové

Vždy jsem se více přikláněl k akciím než k dluhopisům. Na tom je taky založená naše strategie, která je hodně agresivní. Ovšemže je to rizikové, ale o to víc jsou výnosy zajímavé pro naše podílníky, říká Miloslav Zábojník, portfoliomanažer fondu Opportunity z investiční skupiny J&T. Zábojník nepatří mezi vyznavače recese s druhým dnem a akciím předpovídá další růst.

investujeme velmi agresivně a koncentrovaně, nedržíme se žádného benchmarku a nekopírujeme žádný index

Jaká je základní investiční filozofie fondu?

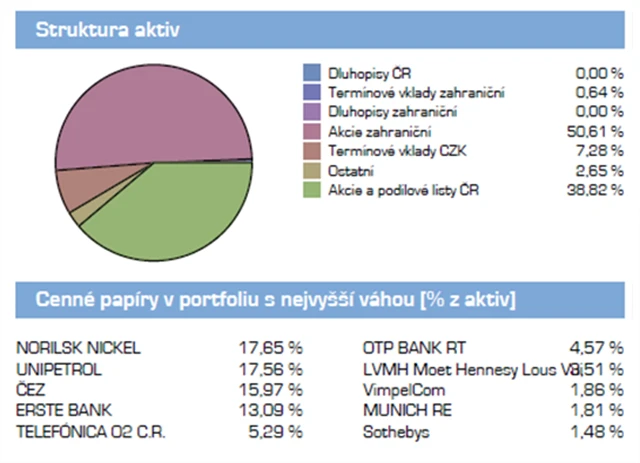

Miloslav Zábojník (MZ): Základní filosofie fondu je de facto obsažena již v názvu, a to "OPPORTUNITY", tedy příležitosti. V našem fondu nejsou žádné omezující limity při výběru instrumentů. Tím mám na mysli omezení mimo ta zákonem stanovená, která by nám říkala, kolik můžeme mít akcií v portfoliu fondu, z jakých sektorů, druhů měn apod. Investujeme velmi agresivně a koncentrovaně, nedržíme se žádného benchmarku a nekopírujeme žádný index. Máme povoleno investovat až 20 % prostředků fondu do jednoho titulu, čehož běžně využíváme. To všechno s sebou nese vysokou volatilitu, ale také potenciál nadprůměrného výnosu. Formálně je fond smíšený, avšak dluhopisů držíme opravdu jen minimum.

pokud by situace na trhu byla pro akcie značně nepříznivá, máme "volnou ruku" a můžeme kdykoli akciovou část úplně nebo částečně vyprodat a nakoupit dluhopisy

Proč je tedy oficiálně smíšený, když se charakterem jednoznačně více přiklání k akciím?

MZ: Je to jen a pouze z toho důvodu, že pokud by byl založen jako akciový, tak bychom museli držet minimálně 66 % akcií v portfoliu, a to bez ohledu na to, jaká je situace na trhu. A to nám nevyhovuje. Pokud by situace na trhu byla pro akcie značně nepříznivá, máme "volnou ruku" a můžeme kdykoli akciovou část úplně nebo částečně vyprodat a nakoupit dluhopisy, aniž by nám v tom něco bránilo.

Co znamená ocenění "Fond měsíce"?Jakým "stylem" vybíráte akcie a dluhopisy do fondu? Podle jakých parametrů nadvažujete, eventuálně podvažujete akcie a dluhopisy?

MZ: Zaměřujeme se z převážné většiny na akcie, dluhopisy zde hrají skutečně malou roli. U akcií zvažuji spolu s celou investiční radou výběr podle aktuálních příležitostí. Kdokoli předkládá své "žhavé favority", které diskutujeme v rámci investiční rady. Podíly jednotlivých titulů v našem portfoliu jsou různé. Například dividendový titul Vimpel Communications kupujeme spíše jako takový doplněk do portfolia a jeho zastoupení nepřekročí 3 %, čili je podstatně nižší než třeba u Erste Bank nebo ČEZ, kde se dle situace podíl pohybuje až okolo 18 %. Bereme v potaz dané tržní podmínky, ve kterých se titul nachází, jeho historický příběh, a podle toho se rozhodujeme, co je pro nás to "pravé ořechové".

při výběru akcií bereme v potaz dané tržní podmínky, ve kterých se titul nachází, jeho historický příběh, a podle toho se rozhodujeme, co je pro nás to "pravé ořechové"

Jak často "přeskupujete" portfolio? Jak často ho "otáčíte"?

MZ: Jsou tituly, se kterými operujeme méně, a jiné, se kterými více. Příkladem z první skupiny jsou společnosti Norilsk Nickel a Unipetrol. Oba tituly držíme poměrně dlouho. Pozice v Unipetrolu je víceméně stálá, pouze v případě růstu odprodávám, protože jinak překračuji hranici 20 % v portfoliu. U Norilsku je to obdobné, tomuto titulu věříme hlavně díky návaznosti na Čínu. A s druhou skupinou, do které patří např. Erste Bank, Telefónica O2 a OTP Bank, aktivně pracujeme. U Erste Bank jsme vzhledem k její volatilitě za půl roku otočili třetinu pozice asi 6krát. Když se cena za akcii přibližovala k úrovni 800 Kč, tak jsme prodávali, naopak když se blížila k 700 Kč, tak nakupovali. Třetina pozice je v tomto případě asi 5 % portfolia a tato část nám aktivní správou vydělala více, než kdybychom akcie pasivně drželi.

Kolik držíte v současné době hotovosti?

MZ: V hotovosti držíme necelých 10 %, vše ostatní máme zainvestováno.

Jaké jsou největší pozice a proč se vám tak líbí?

věřím, že ČEZ bude mít nálepku hodně ziskové a prosperující společnosti i v následujících letech. U Erste Bank a OTP je jasné, že jsou lídry na bankovním trhu střední Evropy

MZ: Největší pozice jsou v titulech Norilsk, Unipetrol, ČEZ, Erste Bank, Telefónica O2 a OTP Bank. Těchto 6 nejdůležitějších titulů tvoří kolem 73 % portfolia fondu. Norilsk je lídr v oblasti produkce niklu, mědi a paládia a pro nás je zajímavá především díky své obchodní blízkosti k Číně. U Unipetrolu je podle mě zřejmé to, že cena je podhodnocena, a vidím zde značný růstový potenciál a vysokou šanci na výplatu dividendy. O ČEZu snad ani není třeba moc hovořit. Hlavními důvody jsou fundamentální stránka, poměrně vysoká dividenda a potenciál do budoucnosti. Věřím, že ČEZ bude mít nálepku hodně ziskové a prosperující společnosti i v následujících letech. U Erste Bank a OTP je jasné, že jsou lídry na bankovním trhu Střední Evropy. Jsou zde sice rizika, jako je bankovní zdanění a různé regulace, ale přesto pro nás jsou tyto společnosti kvalitní a v budoucnu budou přinášet zajímavé výnosy.

Jaký je váš současný makro-obrázek a výhled na trhy v globálním, eventuálně regionálním měřítku?

MZ: U akciových trhů očekávám pomalý růst. Myslím si, že ten hlavní trend udá až listpadové zasedání Fedu. Obecně podle mého názoru scénář recese s dvojitým dnem (double dip) nehrozí. Žádná "rally" to nebude, spíše pomalejší, avšak stabilní růst.

Má smysl investovat do balancovaného fondu, když akcie i dluhopisy tolik korelují? Slovo balancovaný v této souvislosti ztrácí smysl.

podle mého názoru nám scénář "double dip" nehrozí, žádné "rally" to nebude, spíše pomalejší, avšak stabilní růst

MZ: Jak jsem říkal, dluhopisy nejsou prioritní pro náš fond, a ani nejsou moje parketa. Vždycky jsem se více přikláněl k akciím. Je spousta konzervativnějších investorů, kteří by raději investovali do dluhopisů od nějakého kvalitního emitenta, ale já prostě více preferuji akcie.

Proč nabízíte také tento fond v eurech? V čem je jiný a pro koho je určen?

MZ: V podstatě se ničím od sebe neliší, je to takové dvojče fondu OPPORTUNITY. Vznikl na základě požadavků klientů, kteří nejsou z Čech, ale z jiných zemí Evropy. Doposud se totiž tato skupina klientů musela při investování ochránit před měnovým rizikem. Proto jsme vytvořili tento fond i v eurové měně. Investiční strategie fondu však zůstávají stejné.

Aktualita pro rok 2026

Aktuality