Dispoziční efekt aneb noční můra investorů – díl třetí

Už víme, co je to dispoziční efekt. V minulém dílu jsme se seznámili s tzv. mentálními účty. Ve třetím pokračování se podíváme na empirickou analýzu dispozičního efektu.

Abstrakt Odeanova článku

Zkoumám dispoziční efekt, tendenci investorů držet ztrátové pozice příliš dlouho a prodávat ziskové pozice příliš brzy, tím, že analyzuji obchodní záznamy 10 tisíc účtů u jedné velké diskontní makléřské společnosti. Tito investoři vykazují silnou preferenci pro realizování ziskových pozic oproti pozicím ztrátovým. Jejich chování se nezdá být motivováno touhou rebalancovat portfolia či se vyhnout větším obchodním nákladům nízko oceněných akcií. Toto chování také není ospravedlněno následnou výkonností portfolia. Pro zdanitelné investice je toto chování suboptimální a vede k nižším výnosům po zdanění. Daňově motivované prodeje jsou nejvíce patrné v prosinci.

Přední představitel behaviorálních financí (behavioral finance), profesor kalifornské univerzity v Berkeley Terrance Odean publikoval v roce 1998 v časopise Journal of Finance důležitý článek "Are Investors Reluctant to Realize Their Losses?" ("Váhají investoři s realizací svých ztrát?"). Odean se zabýval empirickou analýzou dispozičního efektu, a to u individuálních investorů.

Odean získal obchodní záznamy 10 tisíc obchodních účtů z let 1987 až 1993 u jedné velké diskontní makléřské společnosti. Analýza těchto záznamů ukázala, že investoři celkově realizují své zisky rychleji než své ztráty. Ziskové investice, které se investoři rozhodnou prodat, pokračují i v následujících měsících v lepší výkonnosti než pozice ztrátové, které si ve svém portfoliu ponechají. Za referenční body byly v této studii považovány nákupní ceny.

Odean v článku doslova píše: "Určitá skupina investorů (ti s účty u diskontního brokera) své ziskové pozice prodávají rychleji než pozice ztrátové. Toto chování je konzistentní s prospect theory a je také konzistentní s (mylným) přesvědčením, že se jejich ziskové a ztrátové pozice budou vracet do průměru (mean revert). Rozhodnutí držet ztrátové pozice a prodávat ty ziskové, není ovlivněno zahrnutím či vyloučením komisí nebo dividend. V průběhu celého roku investoři prodávají větší množství ziskových pozic než pozic ztrátových. Hlavním zjištěním je, že investoři své zisky realizují příliš brzy a drží své ztráty příliš dlouho."

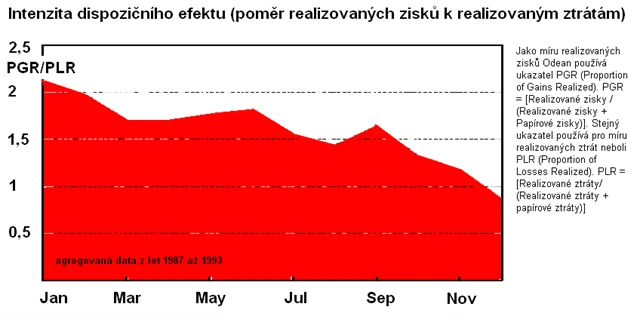

Z výše uvedeného grafu je jasně patrné, že od ledna do listopadu investoři své zisky realizují častěji než ztráty. Navíc od ledna do realizují své zisky dvakrát častěji než své ztráty.

Jediným měsícem, kdy dispoziční efekt nepozorujeme, je prosinec. To je dáno tím, že v USA jsou kapitálové ztráty daňově uznatelné nejpozději v prosinci. Prosinec je tedy pro americké investory nejzazším termínem, kdy si mohou nechat v daném roce kapitálové ztráty uznat. Z Odeanova výzkumu dále vyplývá několik zajímavých závěrů:

tendence prodávat vítěze a držet poražené se nezdá být důsledkem rebalancování portfolia;

ziskové pozice jsou prodávány s průměrným nadměrným výnosem v průběhu následujícího roku (average excess return) o 3,4 % vyšším než ztrátové pozice, které investoři drží;

investoři většinou realizují spíše menší než větší zisky a ztráty - to lze vysvětlit nejspíše tím , že kvůli averzi k lítosti (regret aversion) realizují své největší ztráty s největší nechutí, a naopak kvůli daňovým dopadům odkládají realizaci svých největších zisků;

z porovnání ziskových a ztrátových pozic stejné velikosti vyplývá, že investoři raději prodávají své vítěze a drží své poražené, ačkoli obchodní náklady (trading costs) jsou u obou přibližně stejné;

přestože může dispoziční efekt ovlivnit tržní ceny, jeho ekonomický význam je pravděpodobně největší u individuálních investorů.

Omezení zisků a prohloubení ztrát

Odean empirickou analýzou zjistil, že se investoři dostávají do ještě větších ztrát tím, svoje ztrátové pozice drží příliš dlouho. Naopak se v průměru ochuzují o zisky tím, že své ziskové pozice prodávají příliš brzy. Z toho vyplývá, že nejenže je dispoziční efekt realita, ale navíc jeho působení také individuálním investorům snižuje výnosy!

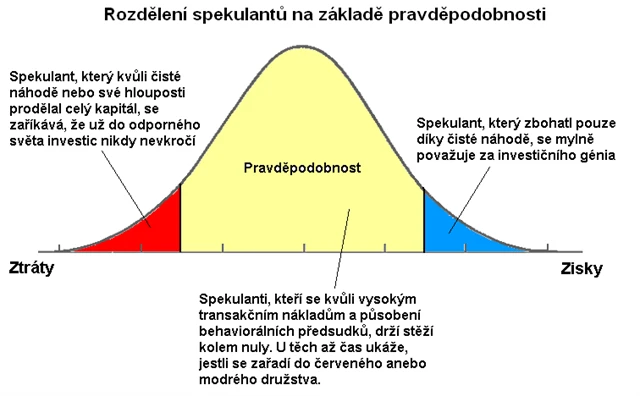

Je však nutné zdůraznit, že výše uvedené závěry platí pro průměrného či mediánového investora. Nikde není psáno, že investor s extrémním sklonem k dipozičnímu efektu nemůže (krátkodobě) dosahovat extrémně vysokých výnosů, a naopak, že investor s minimálním sklonem k dispozičnímu efektu (s vynikající mentální odolností) nemůže svůj kapitál ztratit za několik týdnů.

Obecně většina společenských jevů, včetně investování, sleduje tzv. normální pravděpodobnostní rozdělení, které nám říká, většina empirických pozorování zkoumaného jevu dopadne průměrně a že je jen malá pravděpodobnost extrémních výsledků, ať už negativních či pozitivních (viz. graf).

Drobní investoři, kteří sázejí na to, že se náhodně dostanou do pozitivního extrému, by se v žádném případě neměli nazývat drobnými investory, ale drobnými spekulanty! Spekulování je o náhodě, zatímco investování je náročná činnost, při které se skuteční investoři snaží díky tvrdé práci a pečlivé analýze převážit neúprosné zákony pravděpodobnosti na svou stranu.

Aktuality