Výsledky jsou vedlejší. Rozhodnou výhledy firem

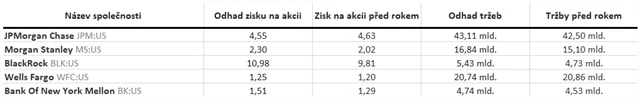

V pátek před začátkem amerického burzovního obchodování zveřejní hospodářská čísla za první čtvrtletí finanční domy JPMorgan Chase, Morgan Stanley, Wells Fargo a Bank of New York Mellon nebo správce aktiv BlackRock. Právě odtajnění jejich čísel je tradičně považováno za neoficiální start americké výsledkové sezóny. Tentokrát ale podle analytiků nepůjde v první řadě o čísla za uplynulé tři měsíce, ale na pozadí celních válek (byť ve středu přechodně a částečně pozastavených) hlavně o výhledy firem na další období.

Banky mají na co navazovat. JPMorgan Chase a Morgan Stanley před čtvrt rokem vykázaly za poslední loňský kvartál vyšší než očekávaný zisk díky silným příjmům divizí investičního bankovnictví. Čísla Wells Fargo za poslední tři měsíce loňského roku pak byla lepší, než se čekalo, díky růstu úrokových příjmů a bankovním poplatkům. Společnost BlackRock pak informovala o růstu hodnoty aktiv ve správě ve čtvrtém kvartálu na rekordních 11,6 bilionu dolarů.

Alison Williamsová z Bloomberg Intelligence věří, že čísla bank za první tři měsíce letošního roku budou příznivá. Podporu čeká ze směru tradingu i investičního bankovnictví. Podle dat agentury FactSet společnosti z finančního odvětví celkově vykážou meziroční nárůst zisků o 2,3 % při růstu výnosů tempem nad 2 %.

V rámci všech sektorů indexu S&P 500 by nejvýraznější růsty zisků měly reportovat společnosti z odvětví zdravotní péče (meziročně +36 %), informačních technologií (+15 %) a síťových služeb (+10 %). Naopak velká očekávaní analytici nemají u firem z odvětví necyklického spotřebního zboží (odhad meziročního poklesu zisků o 8 %), ze sektoru základních materiálů (-10 %) a z energetického odvětví (-12 %).

Williamsová ale varuje, že reakci investorů na čísla lze těžko odhadovat. Jednak proto, že trhům teď obecně dominuje téma cel a vliv makrodat i korporátních zpráv je omezený, jednak proto, že z pohledu výsledkových zpráv nebudou rozhodující čísla za uplynulé tři měsíce, ale výhledy společností. A ty budou podle ní buď konzervativní, nebo plné nejistoty.

Recese je (zatím) riziko, ne jistota

Konkrétně u bank se čeká útlum v oblasti investičního bankovnictví. Pokud společnosti něco nemají rády, je to nejistota. Předpokládá se tak, že prudce ochladne byznys související s primárními nabídkami akcií nebo emisemi dluhopisů, ale i ten kolem fúzí a akvizic. Turbulentní vývoj na trzích by pak měl dopadnout také na výsledky divizí správy aktiv. Na druhou stranu, případné negativní reakce investorů na výhledy mohou být tlumeny vyhlídkami na Trumpem slibovanou deregulaci, která by mohla vést mimo jiné ke štědřejší distribuci zisků akcionářům.

Ján Hájek, portfoliomanažer fondu Top Stocks, bude u bank v dalších měsících sledovat to, zda se nezačnou zpřísňovat podmínky úvěrování. "Pokud budou mít pocit, že hrozí větší míra nesplácení úvěrů, začnou pochopitelně podmínky zpřísňovat," upozornil ve vysílání Investičního webu.

Příští týden s výsledky navážou další finanční domy, mimo jiné Goldman Sachs (pondělí 14. dubna) a Bank of America a Citigroup (úterý 15. dubna).

"Lze předpokládat, že banky budou revidovat výhledy níže. Zároveň ale nepředpokládáme, že by v základním scénáři počítaly s plnohodnotnou hospodářskou recesí," říká analytik ze společnosti Truist John McDonald. Také Christopher Marinac ze společnosti Janney Montgomery Scott čeká revize výhledů pro další čtvrtletí, ale ani podle něj americká recese není hotová věc. V případě velkých bank jsou navíc pozitivním faktorem značně diverzifikované aktivity.

Výroba vstupuje do období nejistoty. A co služby?

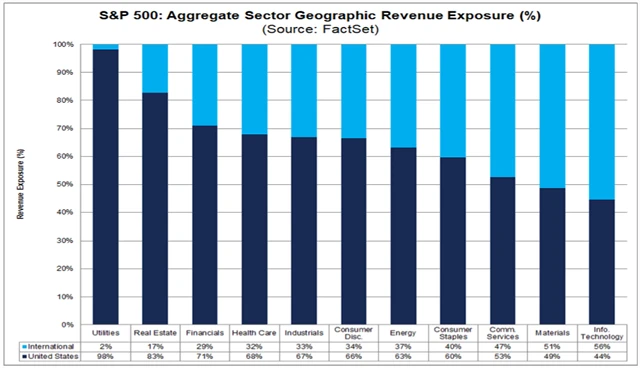

Cla, jejichž budoucí parametry jsou po středečním rozhodnutí Donalda Trumpa nejisté, jsou pro americké výrobce obecně negativní ze dvou hlavních důvodů. Ta na dovoz do Spojených států doma zvyšují ceny vstupů, takže se podniky musejí rozhodnout, zda dodatečné náklady pokryjí snížením svých marží, nebo je přenesou na spotřebitele zvýšením cen. Zdražení výrobků sice neovlivní marže, ale podle očekávání povede k celkově nižší poptávce.

(Případná) reciproční cla zemí, na které tarify uvalila Trumpova administrativa, pak budou snižovat konkurenceschopnost amerických firem na zahraničních trzích. S tím lze bojovat stejnými nástroji, tedy snížením marží a zvýšením cen, respektive kombinací obojího.

Zdánlivě by se cla, budou-li nakonec realitou, příliš nemusela dotknout společností s většinou tržeb ze služeb, tedy například některých firem z takzvané úžasné sedmičky (Meta Platforms - sociální sítě, Microsoft - software, Amazon - cloudové služby). Analytici nicméně upozorňují na možné dopady cel na výdaje těchto podniků na investice (nejen) do infrastruktury pro pokročilou umělou inteligence (nákupy hardwaru). A také na stále častěji zmiňovanou možnost, že by svět mohl Ameriku za její kroky "potrestat" právě přes technologické giganty, tedy jejich nekompromisním zdaněním podle místa poskytování služeb.

Zdroj: Bloomberg, FactSet, CNBC, Barron's, LSEG

Aktuality