Americké akcie: Rotace pokračuje. Zarazí výsledky Applu a Microsoftu ztráty large caps?

Americký akciový trh má za sebou další smíšený týden. Zatímco indexy S&P 500 (-0,83 %) a Nasdaq Composite (-2,08 %) ztrácely, mimo jiné pod tíhou nepřesvědčivých hospodářských výsledků firem Tesla a Alphabet, index Dow přidal 0,75 % a Russell 2000, který zahrnuje akcie společností s malou tržní kapitalizací, vzrostl o dalších 3,47 %. Rotace peněz investorů z nejvíce nadhodnocených segmentů trhu tedy pokračuje.

Americký akciový index S&P 500 má za sebou druhý ztrátový týden v řadě, celkově odepsal 0,83 %. Týden začal reakcí na předchozí tři dny poklesů. Růst ovšem dlouho nevydržel a ve středu přišla po 356 obchodních dnech ztráta přes 2 %. Tou se index vrátil a uzavřel pod 5 500, kde zůstal i po pátečním růstu. Ve čtvrtek byl index 5 % od nedávného historického maxima, což po dlouhém období bez větších zakolísání působí jako výrazný pokles. Na denním grafu došlo k obratu a krátkodobě se formuje sestupný trend (nižší maxima i minima). S&P 500 se zatím po poklesech nedokázal vrátit nad předchozí vyšší ceny. Ve středu a ve čtvrtek byl prolomen support 5 450 až 5 500. Po pátečním návratu z týdenních minim se index drží na 5 450, tato hladina tedy stále může zapůsobit jako podpora, navíc zesílená 50denním klouzavým průměrem. Dalším cílem pro medvědy je úroveň 5 340, kde je kurzový odskok. K této metě zbývá 2,2 % a pokles pod ni by změnil výhled pro akciový trh na negativní.

Index S&P 500 sice opět ztrácel, za týden ale posílilo hned 308 titulů v něm zahrnutých (oslabilo jich 194).

Tak jako tak je ale S&P 500 kousek od toho, aby poprvé od dubna odepsal z maxima alespoň 5 % (ve čtvrtek uzavřel 4,73 % pod rekordem z 16. července, mimochodem na hladině 38,2% návratu podle Fibonacciho posloupnosti). Poslední 10% korekce skončila loni v říjnu. Další by v současnosti vyžadovala pokles indexu na 5 100, tedy do blízkosti 38,2% retracementu v rámci rally, jež od té doby proběhla.

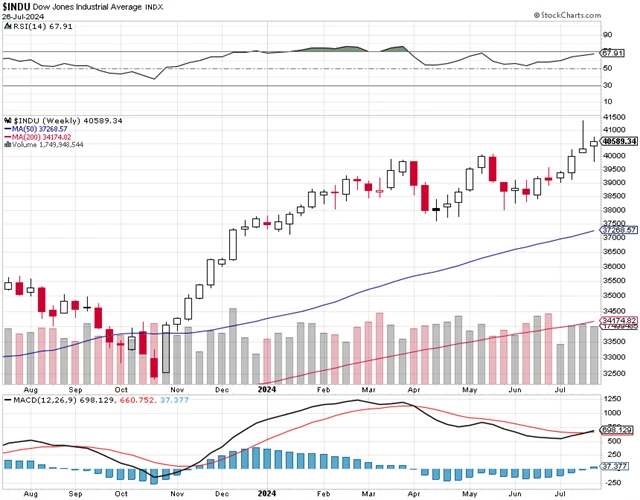

Dow, jak bylo zmíněno, naopak posílil. Díky tomu dokonce uzavřel na novém týdenním závěrečném maximu.

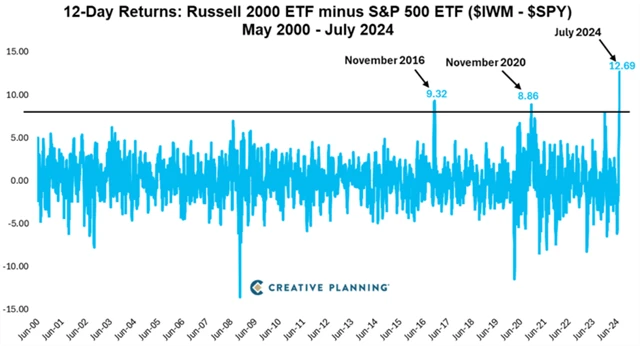

Pokračuje také silné období akcií firem s malou tržní kapitalizací. Jejich index Russell 2000 v posledních dvou týdnech zaznamenal extrémní nadvýkonnost vůči indexu S&P 500, kde jsou naopak akcie největších společností. Za uplynulých 12 obchodních dnů podal Russell 2000 bezmála o 13 procentních bodů lepší výkon než S&P 500.

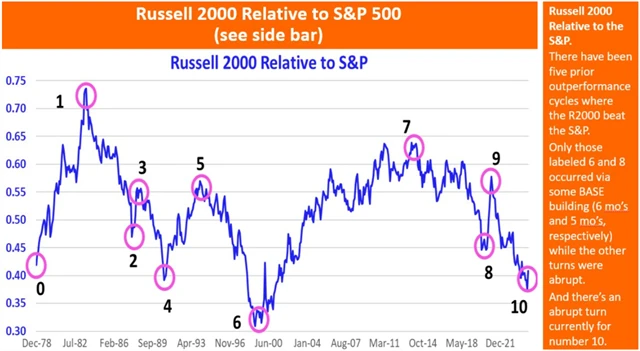

Díky silnému růstu v době, kdy S&P 500 naopak ztrácí, se Russell 2000 v relativním vyjádření po dlouhé době vymanil zpod trendové sestupné linie.

Pokud by nadvýkonnost Russell 2000 pokračovala, šlo by o obrat trendu, který trvá s určitými výkyvy již několik let.

V uplynulém týdnu podvýkonnost indexu S&P 500 souvisela s neuspokojivými výsledkovými zprávami společností Alphabet a Tesla. Na přelomu července a srpna svá kvartální čísla zveřejní mimo jiné Apple, Microsoft, Amazon a Meta Platforms. Jejich čísla samozřejmě mohou podstatně ovlivnit výkonnost celých indexů.

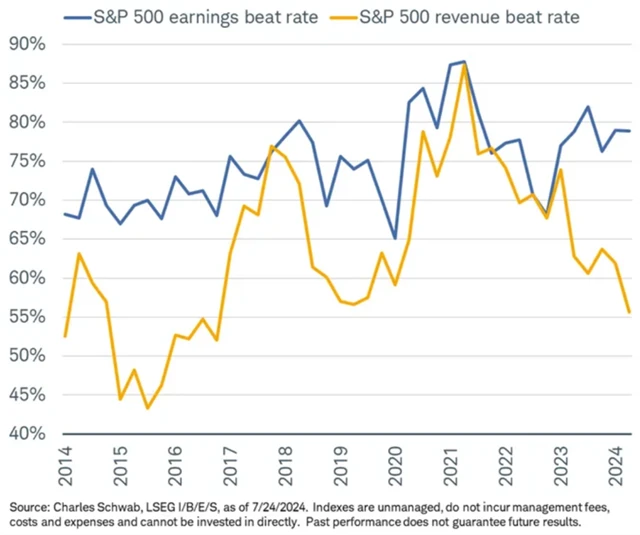

Ke konci minulého týdne byla bilance výsledkové sezóny solidní, ale nikoli ohromující. Podíl firem, jež překonávají odhady na úrovni zisku, je nadprůměrný, ale míra překonání odhadů je naopak podprůměrná. Celkově oznámilo výsledky zatím 41 % firem z indexu S&P 500. Z nich 78 % překonalo odhady na úrovni zisku (pětiletý průměr za celý index: 77 %, desetiletý průměr: 74 %), odhady ale celkově firmy překonaly "pouze" o 4,4 % (pětiletý průměr za celý index: 8,6 %, desetiletý průměr: 6,8 %). Zisky meziročně rostou v osmi z jedenácti hlavních sektorů indexu.

Tržby nad odhady oznámilo zatím 60 % firem (pětiletý průměr za celý index: 69 %, desetiletý průměr: 64 %). Odhady na úrovni tržeb jsou překonávány o 1,1 % (pětiletý průměr za celý index: 2,0 %, desetiletý průměr: 1,4 %). Meziroční růst tržeb je zatím vykazován v deseti z jedenácti hlavních sektorů indexu S&P 500.

Zejména v případě tržeb je pokles podílu firem, jež překonávají odhady, velice znatelný. Je jich nejméně od čtvrtého kvartálu 2016.

V týdnu také zasedá FOMC a budou oznámena červencová data z amerického trhu práce. Vyjádření centrální banky k měnové politice může trhy zahýbat, očekávání obchodníků jsou v současnosti upřena k zářijovému měnověpolitickému jednání, na němž se předpokládá první snížení sazeb v tomto cyklu. S posunem sazeb již v červenci drtivá většina trhu nepočítá, překvapení by ale mohla vyvolat i vyjádření Jeromea Powella během tiskové konference.

Do hry navíc ve stále větší míře vstupuje americká politika, konkrétně blížící se prezidentské volby. Akcie firem, jejichž byznys je dominantně zaměřen na domácí americký trh, v posledních týdnech mají na burze navrch, protože se předpokládá, že Donald Trump v případě svého vítězství bude v rámci zahraničního obchodu "kopat za Ameriku". Kamala Harrisová ale v průzkumech stahuje náskok republikánského kandidáta.

Zdroj: da Chart Life, Creative Planning, Barchart, Optuma

Aktuality