Akcie v roce 2021: Argumenty pro růst i pro pokles

Během pandemie covidu-19 nebylo a není snadné se vyznat v dění na trzích. Velkou nadějí pro zotavení ekonomiky je očkování proti nemoci. Podívejme se na argumenty tržních býků i medvědů, tedy na důvody, proč může akciový trh pokračovat v rychlém růstu, ale také začít strmě klesat.

V analýze, kterou jsem zpracoval s naším hlavním ekonomem Steenem Jakobsenem, vycházím ze situace na amerických trzích, protože ty jsou největší co do objemu i likvidity a protože USA mají nejsilnější kurzotvorný potenciál kombinace fiskální a monetární politiky. Mám neodbytný pocit, že v současnosti trhy nabízejí více rizik než výnosů, ale je to pouze názor, naše načasování a analýza se mohou mýlit. Shrnu proto argumenty znějící na obou stranách trhu.

Argumenty pro růst

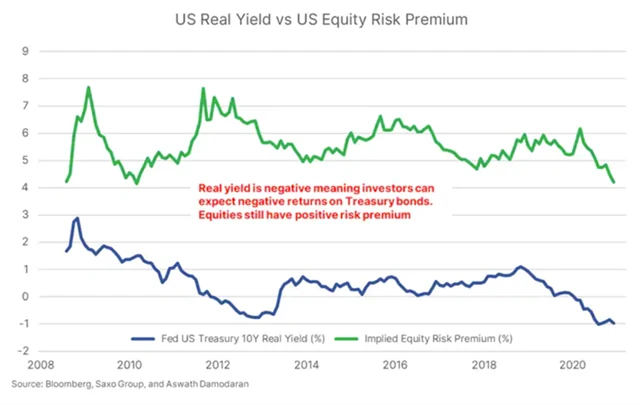

- Alokace aktiv: V současnosti existuje jen jedna třída aktiv s kladnou rizikovou prémií, a to akcie (a s nimi spojené instrumenty).

- Monetární politika: Fed tvrdí, že další zvýšení sazeb přijde nejdříve v roce 2024 a že hodlá do ekonomiky pumpovat tolik peněz, kolik bude potřeba, dokud se USA nepřiblíží plné zaměstnanosti.

- Fiskální politika: Nový prezident Joe Biden hovoří o stimulech v objemu 3 bilionů dolarů. V takovém případě budou fiskální výdaje dosahovat 20 % (či více) amerického HDP ještě minimálně dva roky.

- Pojistka: Fed i vláda budou chránit investory, dokud nebude dosaženo plné zaměstnanosti, která je definována jako stejná nebo vyšší než před pandemií.

- Nasazení vakcíny: Normalizace provozu ekonomiky a nahromaděné úspory rozpumpují spotřebu, výnosy i růst.

- Technické hledisko: Akciové indexy se mohou dále odrážet výše od technických úrovní, jako je 100denní klouzavý průměr.

Argumenty pro pokles

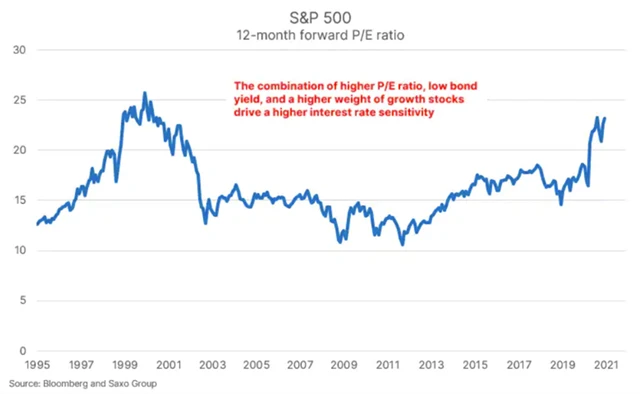

- Citlivost na sazby: Ve světě, kde je nabídka omezena kvůli pandemii a nedostatečným investicím do fyzické infrastruktury a kde se inflace podřídila monetární politice, jsou vyšší úrokové sazby rizikem, i když zpočátku jen na vzdálenějším konci výnosové křivky. Existuje ale celkem vysoká pravděpodobnost, že úrokové sazby překonají aktuální tržní očekávání (porostou rychleji). S tím je pro akciové trhy spojené riziko, protože technologické a spekulativní akcie firem bez výnosů budou na sazby velice citlivé. Ještě nikdy nebylo využití kapitálu vzhledem k výnosům tak vysoké.

- Ocenění: Všechny historicky používané metriky jsou nepoužitelné, protože je minimální sazby a nevídané intervence centrálních bank zbavily smyslu. Ocenění je extrémně vysoké, u některých firem astronomicky vysoké. Trh "miluje" netransparentní firmy, které nemají výnosy, protože je nelze nijak vztáhnout k "reálnému světu" výnosů.

- Reálná ekonomika: Problémem se stává ztráta vazby mezi reálnou ekonomikou a trhem. Akciový trh vychází z celkového HDP, a i když může marginálně růst sám o sobě, vždy je omezen ekonomikou jako celkem. Současný nepoměr vnímáme jako politickou záležitost, podobnou přidělování prostředků na oblíbené vládní projekty, jako je obnovitelná energetika. Vlády rozdělují peníze vysoce neefektivně a podíl ekonomiky řízené vládou roste všude ve světě.

- Konec cyklu: Možná prostě nastal čas, kdy se završuje ekonomický cyklus. Nezapomínejme, že v posledních dvou letech akciový trh sice roste, ale tento růst nestojí na zvyšování výnosů ani produktivity. Dlouhodobá návratnost ovšem závisí na výnosech a inovacích. Současný trh ženou vzhůru pouze levné peníze.

- Útok na Kapitol (6. ledna): Událost lze vnímat podobně jako 11. září, tedy jako bod historického obratu pro trhy i otevřený model měn s nuceným oběhem. Tento útok na demokracii představuje snahu podkopat vlastnická práva i zákon a pořádek, tedy hodnoty, na nichž stojí naše bohatá kultura, společnost a vzdělávací systém. V 70. letech 20. století jsme začali opouštět zlatý standard, Čína se otevřela světu, zjistili jsme, jak jsme závislí na energii, a upustili jsme od přílišných vládních zásahů i příšerných účesů. Nyní se snažíme vztahy s Čínou zpřetrhat, vidíme, že se cyklus měn s nuceným oběhem blíží ke strašidelnému konci, fosilní paliva nahrazujeme obnovitelnými zdroji a vlasů nám kvapem ubývá.

Závěr

Pro obě strany hovoří spousta argumentů. Podle nás nabídne rok 2021 velké příležitosti i vysokou návratnost, ale obchodníci by si měli uvědomit, v jaké fázi ekonomického cyklu se nacházíme, uvážlivě spravovat svěřené peníze, obchodovat v rozumném objemu a nezapomínat, že návratnost závisí do jisté míry i na štěstí.

Aktualita pro rok 2026

Aktuality