Dvě varování pro akciové býky: Už to přeháníte a triple witching klepe na dveře

Americký akciový trh je navzdory všem známým rizikům, a že jich je, na historických cenových maximech. Jako kdyby rally nemělo co zastavit. Přemíra optimismu a neohroženosti ale může signalizovat brzký obrat, ke kterému by navíc mohla přispět i jedna tradiční položka v burzovním kalendáři. Ale nebojte se, pro vás, kteří si užíváte rekordní jízdu a nechcete, aby hned tak skončila, je připravených i pár uklidňujících grafů.

Až příliš dobrá nálada?

Bank of America tento týden zveřejní výsledky svého zářijového průzkumu mezi manažery fondů. Hlavní investiční stratég banky Michael Hartnett z něj ve své poznámce pro klienty nabídl malý předkrm. Podle něj nálada mezi správci fondů hraničí s extrémním optimismem. "Pokud podíl hotovosti v portfoliích fondů klesne pod 3,7 % a výrazně v nich naroste váha akcií, může to být signál přehřátí trhu. Investoři sázejí na to, že Fed sníží sazby a že to bude správně, tedy že je opravdu namístě podpořit americkou ekonomiku. Ta přitom s výjimkou trhu práce nevykazuje žádné zásadnější zpomalení," uvedl Hartnett bez toho, aby prozradil přesné výsledky dotazování.

Klienti Bank of America mají přitom ve svých portfoliích nejvíce akcií od března 2022. Ne všichni ale sázejí pouze na riziková aktiva, velké objemy peněz podle Hartnetta proudí také do zlata jako pojistky proti inflaci a také do hodnotových akcií, které byly v posledních měsících mimo hlavní pozornost obchodníků. "Pokračuje odklon od amerického dolaru a nadále silné je téma umělé inteligence, což se ostatně projevuje i v silné výkonnosti indexů S&P 500 nebo Nasdaq Composite. Nám se v současnosti zamlouvá strategie BIG, tedy zaměření na dluhopisy, zahraniční (neamerická) aktiva a zlato (bonds, international, gold), a čekáme pokles výnosů 30letých vládních dluhopisů USA," doplnil stratég z Bank of America.

Dolar je stále nadhodnocený, bude oslabovat

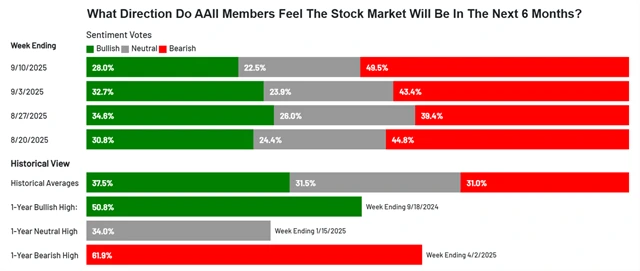

Stručně a jednoduše, z informací od manažerů fondů Hartnett vyvozuje, že se nálada na americkém akciovém trhu posouvá na výrazně optimistickou úroveň, ze které už tak trochu není kam dále růst, a tak zpravidla následuje minimálně nějaký pullback nebo korekce. Proti tomu nicméně lze postavit data z jiných průzkumů, třeba toho mezi americkými individuálními investory. To jsou naopak nadále pesimističtí, skoro polovina jich v šestiměsíčním horizontu čeká pokles indexu S&P 500. Takhle euforická nebo výrazně optimistická nálada opravdu nevypadá.

Pravda ale je, že na současných rekordních úrovních může investorům realizace části zisků za poslední měsíce připadat jako dobrý nápad. A v době, kdy jsou valuace vysoké a očekávání nastavená na možná až ideální scénář (Fed sníží sazby, ale ekonomika nebude mít výraznější problémy; inflace zůstane pod kontrolou, vyšší cla se do ní propíší jen mírně a firmám pomůže levnější financování k dalšímu růstu zisků; to všechno v prostředí, ve kterém pokračuje silný trend investic do umělé inteligence, která zlepší efektivitu a produktivitu firem), může stačit i relativně menší impulz k tomu, aby vzrostla volatilita, obchodníci ztratili klid a spustil se citelnější výprodej rizikových aktiv.

Triple witching

Takovým impulzem může být ve středu 17. září rozhodnutí americké centrální banky o nastavení sazeb, případně komentář předsedy Fedu Jeromea Powella k dalšímu možnému vývoji měnové politiky. Ale i v případě, že trh zasedání Fedu přečká poblíž historických maxim, může volatilita narůst koncem týdne. V pátek totiž expirují opce na jednotlivé akcie, opce na indexy a také futures na akciové indexy, čemuž se říká triple witching. Znamená typicky vyšší objemy obchodů a mnohdy i větší kolísání kurzů akcií i celých indexů.

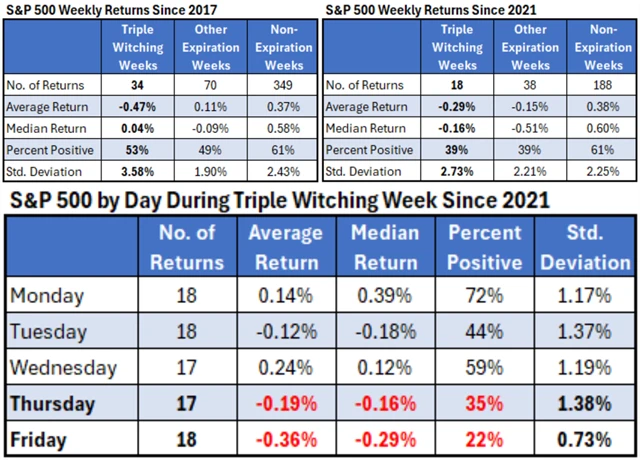

Od roku 2017 index S&P 500 v týdnech, ve kterých dochází k triple witching, v průměru ztratil 0,47 % a v zisku byl jen v 53 % případů. Tyto týdny byly zároveň výrazně volatilnější než ostatní (měřeno směrodatnou odchylkou výnosů). Ani týdny, kdy expirují pouze některé z uvedených kontraktů, nejsou pro trh zrovna nadprůměrné, když výnos indexu S&P 500 dosahuje pouze 0,11 % a trh neroste ani v polovině případů. V ostatních týdnech naopak trh v průměru roste o 0,37 % a v plusu je v 61 % případů. Data od roku 2021 pak ještě zřetelněji potvrzují tezi o tom, že v týdnech, kdy expirují kontrakty, narůstá volatilita a klesá pravděpodobnost růstu indexu S&P 500. A ta klesá i v rámci jednotlivých dnů týdne, kdy pátek je historicky nejslabší (a to stabilně, tedy při nižší volatilitě).

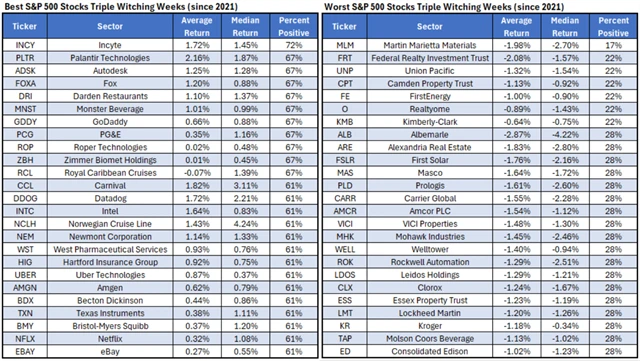

Pro zajímavost se můžete podívat i na to, které konkrétní akcie od roku 2021 nejlépe, respektive nejhůře "zvládají" týdny zahrnující triple witching.

Býčí dopamin

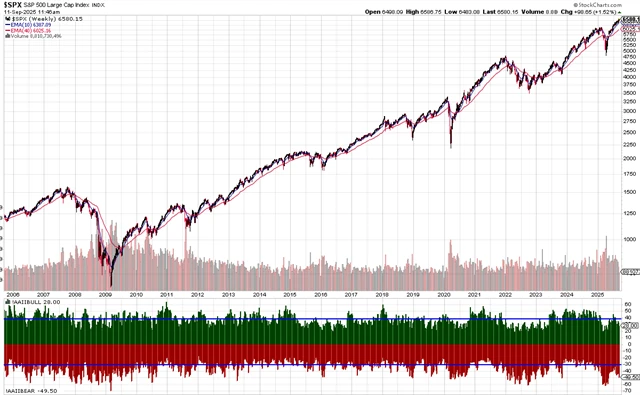

A na závěr, tak trochu bez ladu a skladu, ještě pár slíbených grafů pro ty, kteří si nechtějí kazit historická maxima řečmi o volatilitě, korekcích a rizicích. Jsou to ostatně ti, kteří mají už hezkých pár týdnů pravdu, protože americký akciový trh roste navzdory všem ekonomickým a (geo)politickým rizikům.

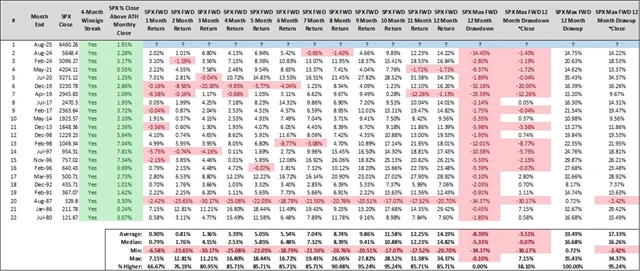

Index S&P 500 má silnou tendenci dále růst, když posílí pokaždé za poslední čtyři měsíce a na měsíčím grafu uzavře nejvýše v historii. Což se v srpnu stalo.

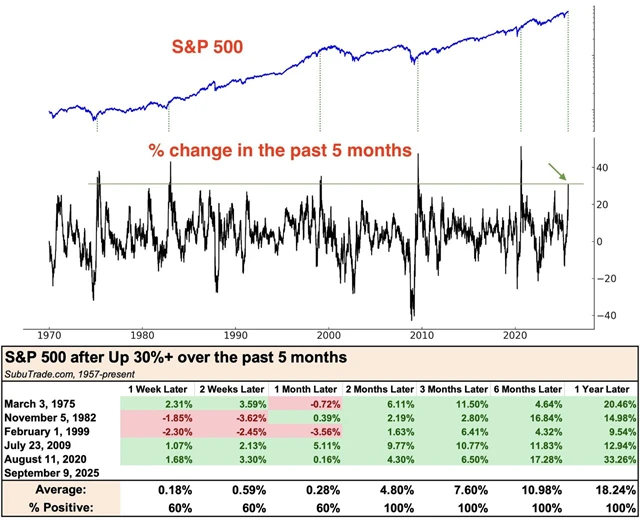

Stejně tak burzovní almanach slibuje solidní výkonnost poté, co S&P 500 za pět měsíců přidá alespoň 30 %. Také splněno.

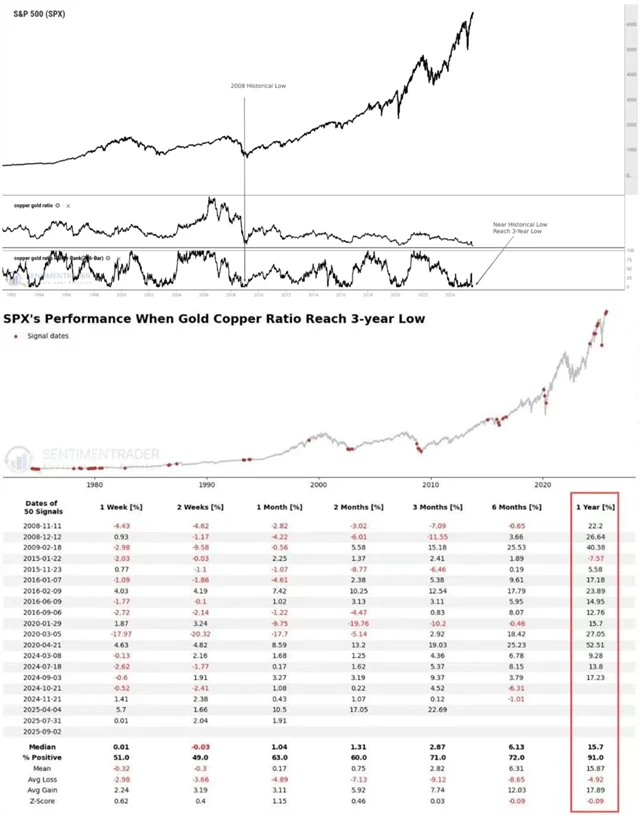

A do třetice býčí, byť trochu složitější "argument". Poměr cen mědi a zlata je na tříletých minimech. Obecně se má za to, že když měď (průmyslový kov) je levná ve srovnání se zlatem (drahý kov, bezpečný přístav), nesignalizuje to nic moc dobrého o ekonomice. Ale americké akcie to historicky popírají, respektive dávají celkem hlasitě najevo, že akciový trh zkrátka není ekonomika.

Mimochodem, na maximech není jen S&P 500, ale i svým složením a konstrukcí poměrně hodně odlišný Dow. A že mu to ze 45 000 na 46 000 celkem trvalo.

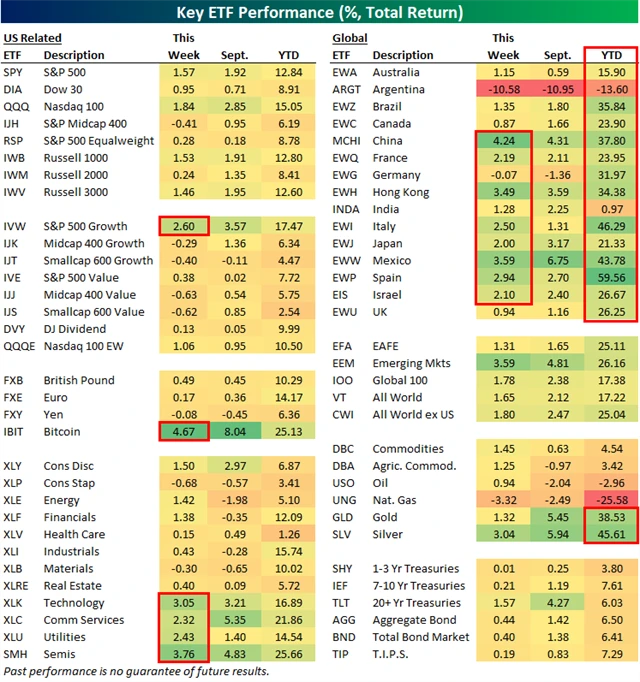

A když už jsme odbočili od S&P 500, tak rovnou i pohled mimo USA. Býčí trend probíhá na většině trhů.

Pro index S&P 500 je září historicky nejslabší měsíc. Letos to zatím neplatí, pravda ale je, že v průměru bývá druhá polovina prvního podzimního měsíce horší než ta první. Tak uvidíme, jak to letos dopadne. Pokud by index dokázal v září udržet zisky, bylo by to před čtvrtým kvartálem pozitivní znamení.

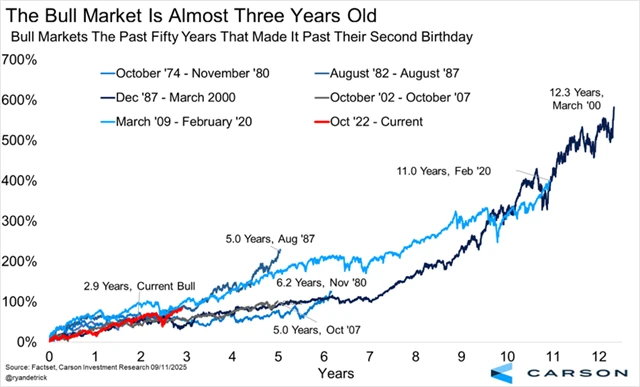

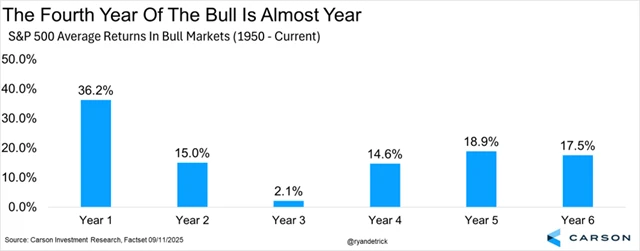

A za necelý měsíc (12. října) by současný býk mohl oslavit třetí narozeniny. Dosavadní třetí rok je zatím historicky nadprůměrný, ty další pak byly v minulosti v průměru lepší než ten třetí. Ale je pravda, že do téhle "statistiky" už je zahrnutý velice nízký počet případů.

Zdroj: Schaeffer’s Investment Research, Bank of America